حمایت و مقاومت (به انگلیسی Support and Resistance) از بحثهای مهم و کاربردی آموزش تحلیل تکنیکال است. به طوری که صرفا با شناسایی صحیح این خطوط میتوان معامله موفقی انجام داد. تعریف ساده آن بدین صورت است که قیمتها در حوالی حمایت و مقاومت به ترتیب تمایلی به کاهش و افزایش بیشتر ندارند! یعنی قیمت تمایلی به پایینتر رفتن از خط حمایت و بالاتر رفتن از خط مقاومت ندارد. شناسایی صحیح سطوح حمایتی و مقاومتی از نان شب برای معامله گران واجب تر است!

تعریف حمایت و مقاومت

مفهوم حمایت و مقاومت در تحلیل تکنیکال به زبان ساده یعنی در روند نزولی، قیمت در حوالی خط حمایت احتمالا مورد حمایت بازار قرار میگیرد و باعث افزایش قیمت خواهد شد. همچنین در روند صعودی، قیمت در حوالی خط مقاومت احتمالا نسبت به عبور از آن، مقاومت میکند و کاهش قیمت را به دنبال دارد.

- تقاضای خرید در محدوده حمایت بیشتر از تقاضای فروش خواهد بود به همین دلیل به خط حمایت، سطح تقاضا نیز میگویند.

- همچنین تقاضای فروش در محدوده مقاومت بیشتر از تقاضای خرید است بنابراین به خط مقاومت، سطح عرضه نیز میگویند.

سطح حمایت (Support)

سطح حمایت از اتصال چند نقطه کف قیمتی در یک بازه زمانی به وجود میآید. انتظار داریم همانطور که در گذشته، قیمت نسبت به این خط واکنش مثبت نشان داده و تغییر روند نزولی به صعودی را به همراه داشته است در آینده نیز همین واکنش مثبت را نشان دهد. احتمالا در خط حمایت مقدار تقاضا به مقدار عرضه غلبه کرده و خریداران پیروز میدان شده و فروشندگان را شکست میدهند!

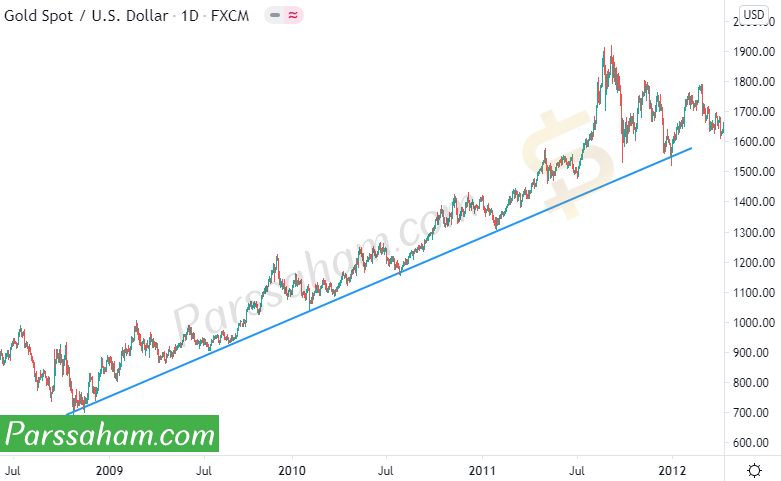

بنابراین از آنجایی که تمایل به خرید در خط حمایتی بیشتر از تمایل به فروش توسط معاملهگران است قیمت با افزایش روبهرو خواهد شد. در نمودار زیر واکنش قیمت به خط حمایت را به وضوح مشاهده میکنید.

شکل زیر مربوط به نمودار جهانی هر اُنس طلا بر حسب دلار از سال 2009 تا 2012 است همانطور که مشاهده میکنید نمودار بارها به خط حمایتی واکنش مثبت نشان داده است.

سطح مقاومت (Resistance)

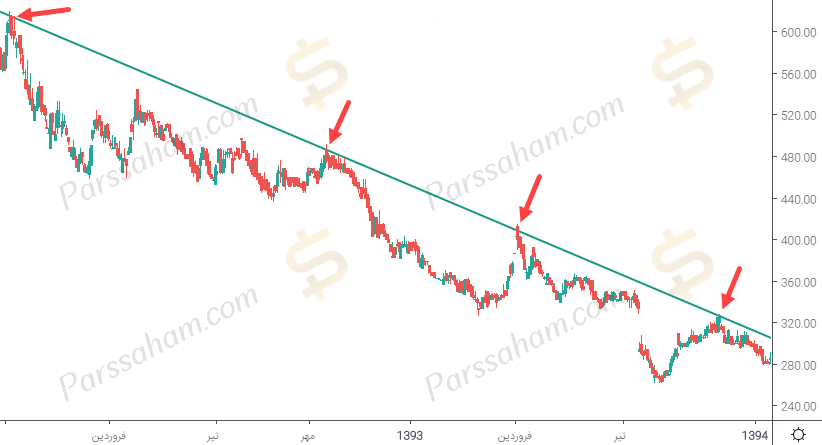

سطح مقاومت از اتصال چند نقطه سقف قیمتی در یک بازه زمانی به وجود میآید. انتظار داریم همانطور که در گذشته، قیمت نسبت به این خط واکنش منفی نشان داده و تغییر روند صعودی به نزولی را به همراه داشته است در آینده نیز همین واکنش منفی را نشان دهد.

احتمالا در خط مقاومت مقدار عرضه به مقدار تقاضا غلبه کرده و فروشندگان پیروز میدان شده و خریداران را شکست میدهند! بنابراین از آنجایی که تمایل به فروش در خط مقاومت بیشتر از تمایل به خرید توسط معاملهگران است قیمت با کاهش روبهرو خواهد شد. برای مثال در نمودار زیر واکنش قیمت به خط مقاومت را به وضوح مشاهده میکنید.

تذکر: از آنجایی که هیچ قطعیتی در تحلیل تکنیکال وجود ندارد بنابراین این احتمال وجود دارد که در خط حمایت تقاضا کمتر از عرضه و خط حمایت شکسته شود! در ادامه پیرامون شکست این خطوط نیز صحبت خواهیم کرد.

نحوه ترسیم حمایت و مقاومت

برای رسم خط حمایت کافی است چند کندل کف قیمتی (پایینترین نقاط نمودار قیمت) را به هم متصل کنید و خط مقاومت نیز با اتصال چند کندل سقف قیمتی (بالاترین نقاط نمودار قیمت) بدست میآید.

دقت بفرمایید وقتی سطوح حمایت و مقاومت را ترسیم میکنید این خطوط نباید نمودار قیمت را قطع کنند! هنگام تحلیل با نمودارهای کندل استیک دقت بفرمایید که به هیچ عنوان خط حمایت و مقاومت نباید بدنه کندل را قطع کند اما عبور از سایه شمع ایرادی ندارد!

انواع حمایت و مقاومت در تحلیل تکنیکال

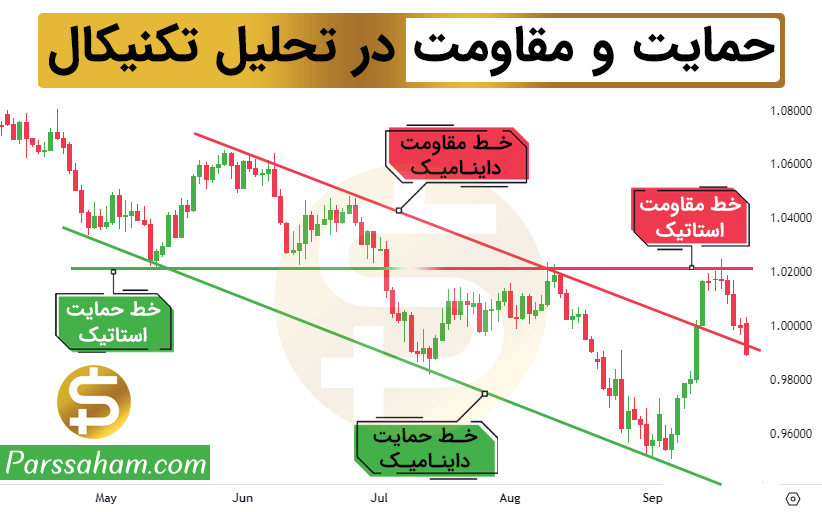

بطور کلی 3 نوع خط روند در تحلیل تکنیکال داریم: نزولی، خنثی، صعودی. با توجه به این سه خط روند، انواع حمایت و مقاومت نیز به سه دسته تقسیم میشوند:

- خط حمایت و مقاومت نزولی

- سطح حمایت و مقاومت افقی

- خط حمایت و مقاومت صعودی

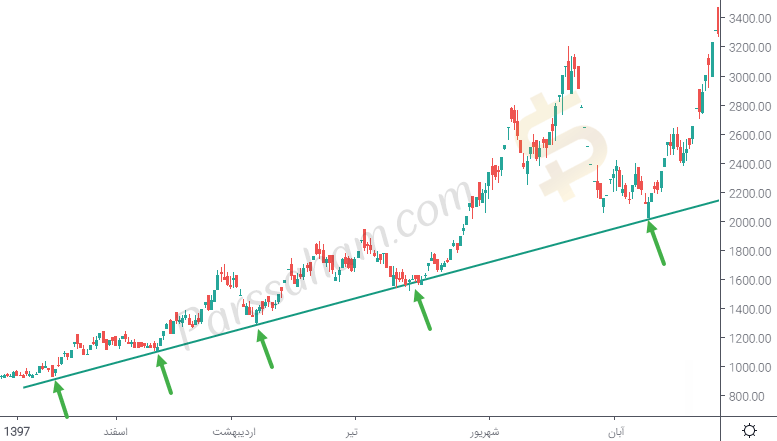

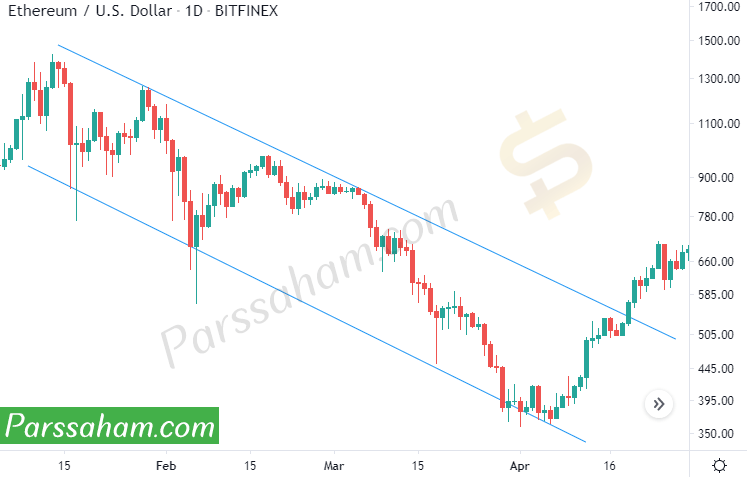

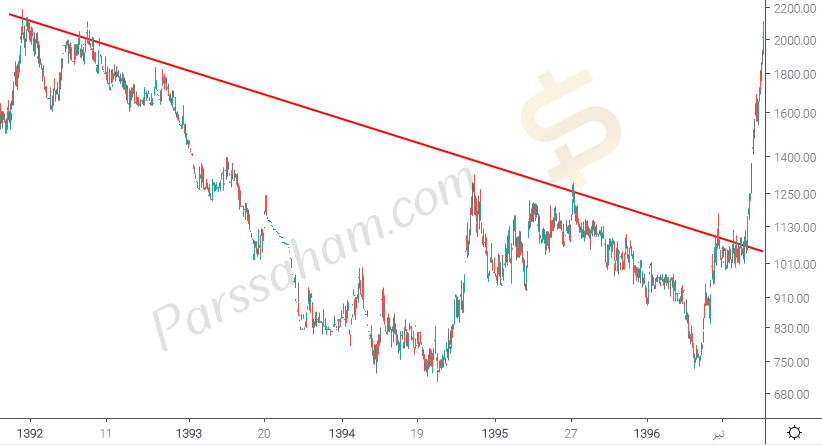

شکل زیر (نمودار ارز دیجیتال اتریوم) خطوط حمایت و مقاومت در یک روند نزولی و واکنش قیمت به این خطوط را نشان میدهد.

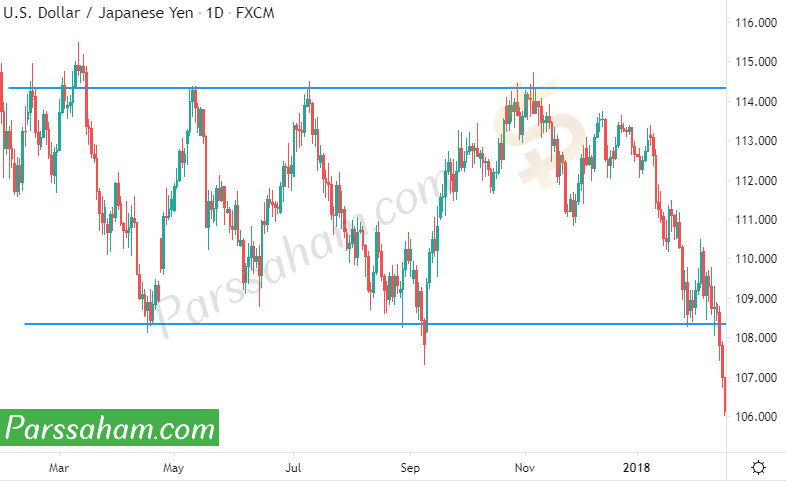

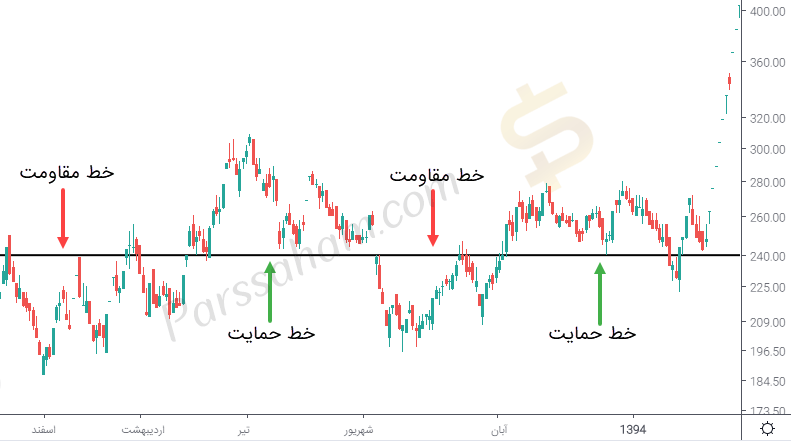

نمودار زیر مربوط به جفت ارز دلار آمریکا – ین ژاپن است که Support and Resistance در یک روند خنثی و واکنش قیمت به این سطوح را نشان میدهد.

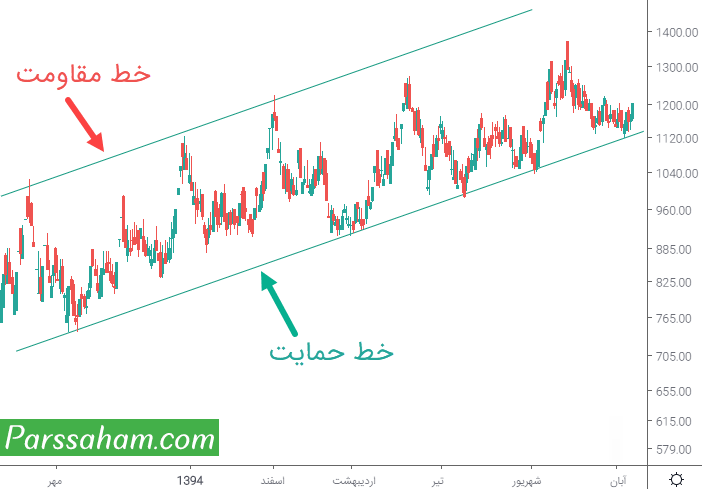

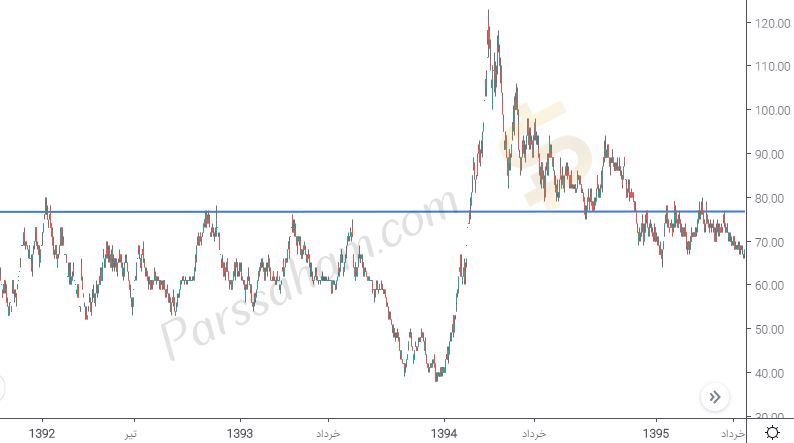

چارت زیر خطوط حمایت و مقاومت را در یک روند صعودی نشان میدهد.

اعتبار سطوح حمایت و مقاومت

حمایت و مقاومت معتبر، احتمال شکست کمتری دارد. 4 پارامتر مهم برای بررسی اعتبار خطوط حمایت و مقاومت عبارت است از: تعداد دفعات برخورد قیمت ها، شیب، تایم فریم تحلیل و حجم معاملات در نزدیکی خطوط حمایت و مقاومت، در ادامه با مثالهای عملی هر کدام از این 4 پارامتر را بررسی میکنیم.

1. تعداد دفعات برخورد قیمت به خطوط

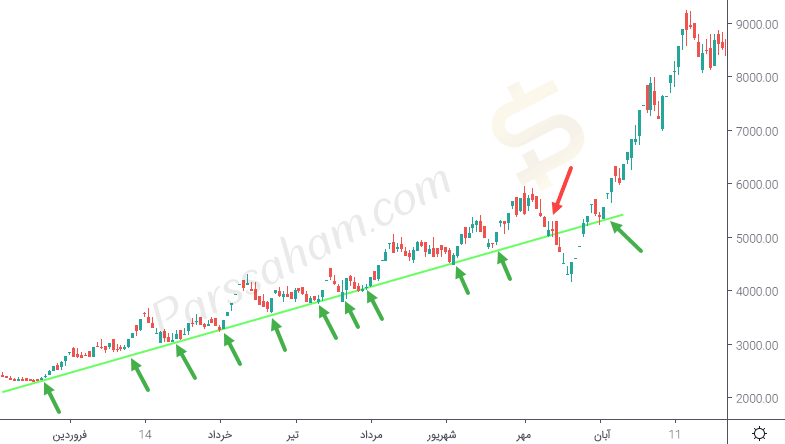

یکی از پارامترهای تاثیرگذار، تعداد دفعاتی است که روند قیمت نسبت به آن خط واکنش نشان داده و باعث تغییر روند قیمتی شده است. در واقع هر چه نمودار قیمت خطوط حمایت و مقاومت را بیشتر لمس کرده باشد اعتبار آن خطوط بیشتر است. برای مثال خط حمایتی که از اتصال 10 نقطه حمایتی ایجاد شده معتبرتر از خط حمایتی با 3 نقطه حمایت است. نمودار زیر مربوط به نمودار قیمتی شرکت آذرآب (فاذر) در تایم ماهانه است همانطور که مشاهده میکنید قیمت به خط حمایتی واکنشهای متعدد مثبتی نشان داده بطوری که حتی پس از شکست خط حمایت، این خط به راحتی دوباره پس گرفته شده است!

2. تایم فریم و بازه تحلیل

وقتی صحبت از تحلیل تکنیکال میکنیم اولین سوال این است که تحلیل شما در چه تایم فریم (ساعتی، روزانه، هفتگی، ماهانه، سالانه) و بازهای انجام گرفته است. حتی اگر دید سرمایهگذاری کوتاهمدت نیز دارید بررسی روند قیمتی در بلندمدت باعث دقت تحلیل شما خواهد شد. برای مثال وقتی روند قیمتی سهام شرکت X در 10 سال گذشته نسبت به یک خط حمایتی واکنش مثبت نشان داده و باعث تغییر روند صعودی شده است احتمال اینکه در آینده نیز دوباره این اتفاق بیفتد زیاد است بنابراین سطوح حمایت و مقاومت بلندمدت از اعتبار بیشتری نسبت به سطوح حمایت و مقاومت میان مدت و کوتاه مدت برخوردار هستند.

شکل زیر نمودار ماهانه شرکت بورسی معدنی و صنعتی گل گهر (کگل) در بازه سال 1395 تا 1399 است واکنش مثبت قیمت به خط حمایت را در این بازه 4 ساله مشاهده میکنید.

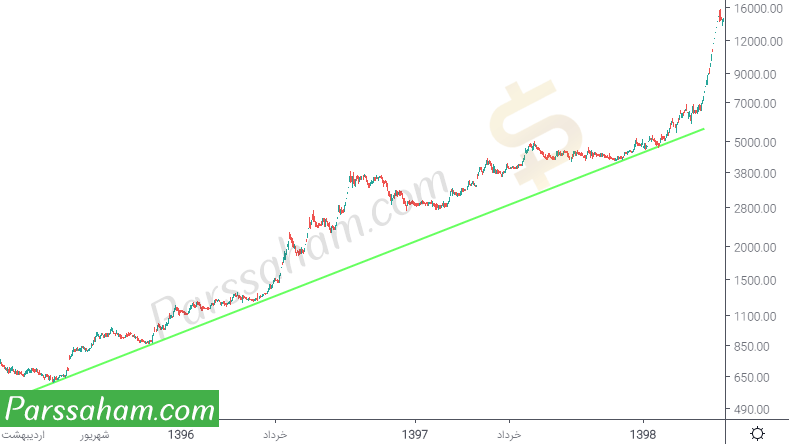

شکل زیر نیز مربوط به نمودار یک شرکت در بورس تهران است که از سال 1392 تا سال 1397 نسبت به خط مقاومت واکنش نشان داده و بالاخره پس از تلاش فراوان در یک بازه 3 ماهه (تیر تا شهریور 97) موفق به شکست خط مقاومت شده و روند صعودی خود را آغاز کرده است.

3. شیب خط

هر چه شیب خطوط حمایت و مقاومت کمتر باشد اعتبار این خطوط بیشتر است چرا که هر چه شیب بیشتر باشد نشان از هیجان بیشتر در معاملات دارد بنابراین هر چه این سطوح افقیتر باشند از اعتبار و قدرت تحلیلی بیشتری برخوردار هستند.

4. حجم و نحوه معاملات در حوالی نقاط حمایت و مقاومت

یکی دیگر از مهمترین پارامترها برای بررسی اعتبار این خطوط، بررسی حجم و نحوه معاملات در نزدیکی نقاط حمایت و مقاومت است. اگر هنگام برخورد قیمت به خط حمایت، روند قیمتی با حجم بالایی از معاملات تغییر جهت دهد حکایت از تمایل بیشتر خریداران برای خرید است و قطعا هر چه حجم معاملات بالاتر باشد یعنی تعداد افراد بیشتری اعتقاد به افزایش قیمت دارند حال اگر واکنش مثبت معاملهگران به خط حمایتی با حجم بالایی از معاملات و صف خرید همراه باشد این موضوع نشان از معتبر بودن خط حمایتی است.

شکست و تبدیل سطوح حمایت و مقاومت به یکدیگر

تبدیل حمایت به مقاومت

شکست خط حمایت یعنی خریداران اعتقادی به ارزنده بودن سهام در قیمت حوالی خط حمایت ندارند و معتقدند قیمت سهام بایستی پایینتر بیاید و سهامداران نیز حاضر به فروش سهام خود در قیمتهای پایینتر از خط حمایت هستند. بنابراین خط حمایت شکسته میشود و قیمت سهام پایینتر از محدوده حمایتی معامله خواهد شد. پس از شکست خط حمایت خط حمایت به خط مقاومت سهام تبدیل میشود.

تبدیل مقاومت به حمایت

شکست خط مقاومت نیز یعنی سهامداران اعتقاد به ارزنده بودن سهام در قیمتهای بالاتری از خط مقاومت دارند و معتقدند قیمت سهام بایستی بالاتر رود و خریداران نیز حاضر به خرید سهام در قیمتهای بالاتر از خط مقاومت هستند. بنابراین خط مقاومت شکسته میشود و قیمت سهام بالاتر از محدوده حمایتی معامله خواهد شد. پس از شکست خط مقاومت خط مقاومت به خط حمایت سهام تبدیل میشود.

شکل زیر مربوط به نمودار شرکت ذوب آهن اصفهان است. ابتدا با شکست خط مقاومت، خط مقاومت به خط حمایت تبدیل میشود. همانطور که مشاهده میکنید نمودار نسبت به خط حمایت جدید، 2 بار واکنش مثبت نشان داده اما هنگامی که برای بار سوم خط حمایت را تاچ میکند با افزایش فشار فروش خط حمایت شکسته و در ادامه دوباره به خط مقاومت تبدیل شده است. دوباره هنگامی که برای بار دوم قیمتها سطح مقاومت جدید را لمس میکنند خط مقاومت شکسته و در ادامه خط حمایت جدیدی شکل میگیرد.

نکته: بعد از شکست سطوح حمایت و مقاومت احتمالا با پولبک روبه رو خواهیم شد! در واقع پولبک یک حرکت قیمتی موقت در خلاف جهت روند فعلی است که در انتهای آن، برگشت به روند اصلی را خواهیم داشت. در مقاله ای جداگانه بصورت مفصل به این موضوع پرداختیم.

شکل زیر نیز مربوط به نمودار ماهانه شرکت ایرانخودرو است.

نشانه های قوی شکست خطوط حمایت و مقاومت

وقتی صحبت از شکست خطوط حمایت و مقاومت میکنیم منظورمان این نیست که اگر قیمت اندکی از محدوده حمایت پایینتر و یا اندکی از محدوده مقاومت بالاتر معامله شد این خطوط شکسته شده است.

بلکه تایید شکست نیاز به بررسی رفتار معاملهگران و حجم معاملات در محدوده حمایت و مقاومت است. هر چه حجم معاملات در جهت روند فعلی، بیشتر باشد شکست این سطوح از اعتبار بیشتری برخوردار است.

به بیان دیگر اگر روند نزولی در نزدیکی خط حمایت با حجم معاملات بالایی همچنان ادامه داشته باشد و فشار فروش بر خرید غلبه کند و سهام با صف فروش نیز همراه شود و قیمتها پایینتر از محدوده حمایت تثبت شود شکست خط حمایت تایید خواهد شد! و یا اگر روند صعودی در نزدیکی خط مقاومت با حجم معاملات بالایی آغاز شود و فشار تقاضا بر عرضه غلبه کند و سهام با صف خرید نیز همراه شود و قیمتها بالاتر از محدوده مقاومت تثبت شود شکست خط مقاومت تایید خواهد شد!

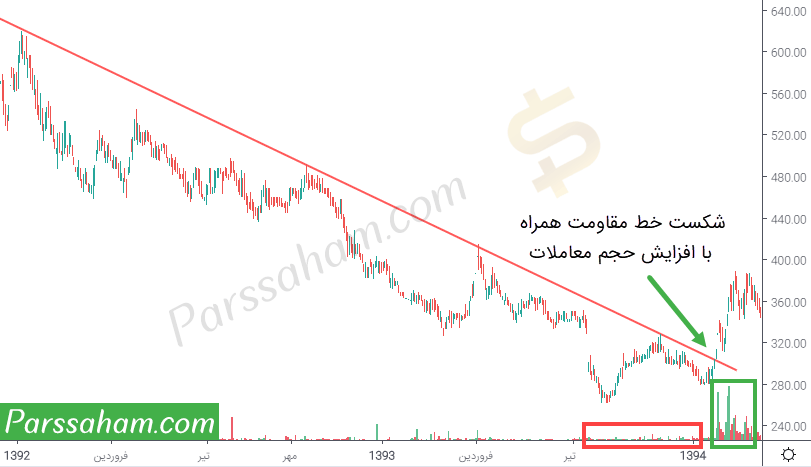

برای مثال نمودار زیر مربوط به شرکت بورسی در تایم ماهانه است. همانطور که مشاهده میکنید با شکست خط مقاومت همراه با حجم معاملات بالا، تغییر روند نزولی به صعودی آغاز شده است. در نمودار بعدی روند صعودی سهام که چند سال متوالی ادامهدار بوده است را همراه با خط حمایتی آن مشاهده میکنید.

تذکر: شکست خطوط حمایت و مقاومت سهام یک شرکت با تغییر انتظار معاملهگران از آینده و چشمانداز شرکت همراه است. هر چه معاملهگران به آینده شرکت خوشبینتر باشند احتمال شکست خطوط مقاومت بیشتر است. هر چه وضعیت نرخ سودآوری (EPS) شرکت کمتر و بدبینی نسبت به دورنمای شرکت بیشتر باشد احتمال شکست خطوط حمایت نیز بیشتر است.

نکته: هنگام بررسی تغییر روند قیمت با شکست سطوح حمایت و مقاومت، بررسی تغییر فاز اندیکاتور میتواند به تحلیل بهتر کمک کند.

رابطه حد ضرر با سطوح مقاومت و حمایت

در مقالههای قبلی به تشریح کامل موضوع حد ضرر (Stop loss) پرداختیم. اجازه بدهید در این قسمت بصورت مختصر به بررسی رابطه حد ضرر با خطوط مقاومت و حمایت بپردازیم. یکی از روشهای تعیین حد ضرر، درنظر گرفتن محدودهای زیر خط حمایت است. بدینصورت که بعد از تحلیل تکنیکال و یافتن نقطه مناسب خرید، محدودهای پایینتر از خط حمایت را به عنوان حد ضرر درنظر میگیریم. در واقع اگر شکست خط حمایت تثبت شود بایستی اقدام به فروش کنیم چرا که احتمال ریزش بیشتر وجود دارد. دقت بفرمایید که فاصله قیمت خرید با محدوده خط حمایت که به عنوان حد ضرر درنظر گرفته میشود نباید بیشتر از 10% باشد.

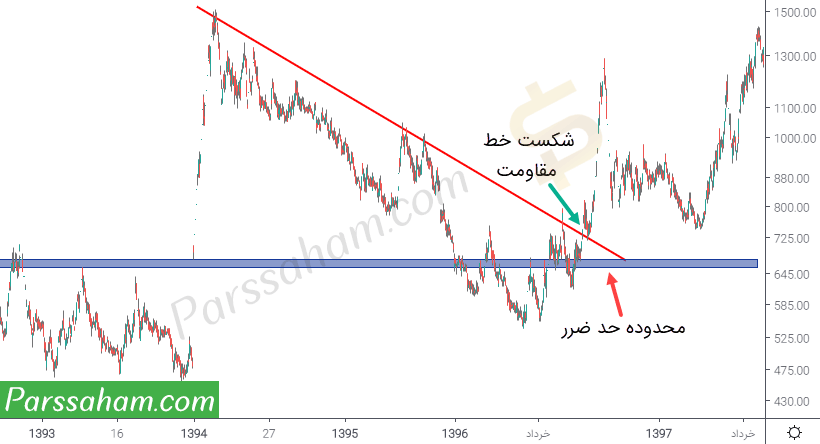

اگر یک روند قیمتی موفق به شکست خط مقاومت شود این شکست میتواند به منزله سیگنال خرید باشد. در واقع از آنجایی که بعد از شکست خط مقاومت، این خط به خط حمایت تبدیل میشود با درنظر گرفتن محدودهای پایینتر از خط مقاومت شکسته شده به عنوان حد ضرر، میتوان اقدام به خرید کرد.

برای مثال در نمودار زیر ابتدا با افزایش حجم تقاضا خط مقاومت شکسته شده و سپس پس از عبور از خط مقاومت قیمتها به خط حمایت جدید واکنش مثبت نشان دادند. هنگامی که واکنش مثبت به خط حمایت مشاهده شد با تعریف حد ضرر میتوان اقدام به خرید کرد. محدوده حد ضرر روی یک خط حمایت دیگر درنظر گرفته شده است.

استراتژی معاملاتی

حال که با مفهوم خطوط حمایت و مقاومت آشنا شدید استراتژی معاملاتی هنگام برخورد با این خطوط را بررسی میکنیم. دوباره تاکید میکنم که هر شخص باید استراتژی معاملاتی خودش را پیدا کند و این مباحث صرفا پیشنهادی برای شما است! نه قطعیت دارد و نه یگانه هستند! همچنین استراتژی معاملاتی صرفا محدود به حمایت و مقاومت نیست!

1. برخورد قیمت با محدوده حمایتی

اگر شما با بررسی نمودار قیمتی، خطوط حمایت را شناسایی کردید و قیمت در نزدیکی خط حمایت بود 3 استراتژی را میتوانید دنبال کنید:

الف) اگر سیگنالهای متعددی از برگشت روند نزولی شناسایی کردید و شما هم آدم ریسکپذیری هستید میتوانید قبل از برخورد قیمت به محدوده حمایت، اقدام به خرید کنید.

ب) اگر سیگنالهای متعددی از برگشت روند نزولی شناسایی نکردید و شما هم آدم ریسکپذیری نیستید میتوانید منتظر واکنش قیمت به خط حمایت بمانید!

ج) مثل حالت قبل نمودار قیمت را نظاره میکنید تا ببینید بازار در خط حمایت چه واکنشی نشان میدهد! اگر خط حمایت شکسته شد و حجم معاملات زیر خط حمایت کم بود منتظر واکنش جدید بازار بمانید! چرا که احتمال دارد هنگام شکست خط حمایت، بازار اشتباه کرده باشد و پس از چند مدت به اشتباه خود پی ببرد! در واقع اگر زیر خط حمایت، روند نزولی برگشت و حجم معاملات افزایش یافت احتمالا این روند صعودی قادر به پس گرفتن خط حمایت شکسته شده خواهد بود! بنابراین در صورت مشاهده چنین نشانههایی میتوانید با توجه به شرایط اقدام به خرید کنید!

برای مثال شکل زیر مربوط به نمودار لگاریتمی (تایم فریم روزانه) یک شرکت بورسی است. پس از شکست خط حمایت، در یک بازه 5 ماهه دوباره با پس گرفتن خط حمایت شکسته شده، روند صعودی آغاز شده است.

2. برخورد قیمت با محدوده مقاومتی

اگر شما با بررسی نمودار قیمت، خطوط مقاومت را شناسایی کردید و قیمت در نزدیکی خط مقاومت بود میتوانید 3 استراتژی معاملاتی را دنبال کنید:

الف) اگر سیگنالهای متعددی از برگشت روند صعودی شناسایی کردید و شما هم آدم ریسکپذیری نیستید میتوانید قبل از برخورد قیمت به محدوده مقاومت اقدام به فروش کنید. با توجه به نوع تحلیلتان میتوانید 2 رویه را در پیش بگیرید: کل سهام خود را بفروشید یا از فروش پلهای استفاده کنید.

ب) اگر سیگنالهای متعددی از برگشت روند صعودی شناسایی نکردید میتوانید منتظر واکنش قیمت به خط مقاومت باشید!

ج) مثل حالت قبل نمودار قیمت را نظاره میکنید تا ببینید بازار در خط مقاومت چه واکنشی نشان میدهد! اگر خط مقاومت شکسته شد و حجم معاملات بالای خط مقاومت کم بود منتظر واکنش جدید بازار بمانید! چرا که احتمال دارد هنگام شکست خط مقاومت بازار اشتباه کرده باشد و پس از مدتی به اشتباه خود پی ببرد! در واقع اگر بالای خط مقاومت، روند صعودی برگشت و حجم معاملات افزایش یافت احتمالا این روند نزولی قادر به پس گرفتن خط مقاومت شکسته شده خواهد بود و روند نزولی شکل میگیرد! بنابراین در صورت مشاهده چنین نشانههایی میتوانید با توجه به شرایط اقدام به فروش کنید!

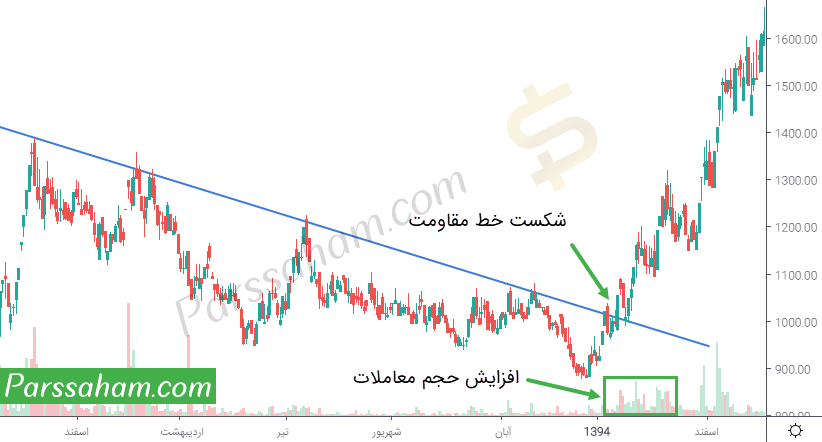

همچنین اگر پس از شکست خط مقاومت، حجم معاملات بالای خط مقاومت افزایش یافت احتمالا روند صعودی شکل خواهد گرفت و میتوانید پس از تایید شکست خط مقاومت اقدام به خرید کنید. شکل زیر مربوط به نمودار قیمتی نماد بورسی “ثباغ” است. پس از شکست خط مقاومت، افزایش حجم معاملات و تشکیل روند صعودی را مشاهده میکنید.

اگر قصد یادگیری 0 تا 100 مبحث آموزش تحلیل تکنیکال را دارید به شما توصیه میکنیم مقالات آموزشی زیر را به ترتیب مطالعه بفرمایید، به مرور مقالات جدیدتر پیرامون آموزش تحلیل تکنیکال در سایت درج خواهد شد حتما پیگیر پارسسهام باشید.

- تحلیل تکنیکال چیست و چه کاربردی دارد؟1

- حمایت و مقاومت در تحلیل تکنیکال2

- دانلود مفید تریدر (5 MofidTrader) — آموزش نصب و استفاده3

- داینامیک تریدر: دانلود، نصب + انتقال دیتا به Dynamic Trader4

- خط روند (Trendline) چیست؟ انواع روند در تحلیل تکنیکال5

- نرمافزار ادونس گت (Advanced Get) نصب + انتقال دیتا6

- انواع کندل ها در تحلیل تکنیکال: آموزش کامل 30 کندل اصلی7

- آموزش کار با تریدینگ ویو (موبایل: IOS، اندروید و PC)8

- اندیکاتور چیست؟ + معرفی 7 اندیکاتور اصلی تحلیل تکنیکال9

- واگرایی چیست؟ + معرفی انواع واگرایی در تحلیل تکنیکال10

- پولبک در تحلیل تکنیکال: انواع Pullback (داخلی و خارجی)11

- تایم فریم (Timeframe) چیست؟ + تایم فریم 4 ساعته، دیلی و…12

- الگوی چکش (Hammer) + انواع کندل چکش قرمز و سبز13

- کندل دوجی در تحلیل تکنیکال + معرفی 4 نوع الگوی Doji14

- اندیکاتور RSI چیست؟ + فرمول RSI و تنظیمات15

- اندیکاتور MACD چیست؟ کاربرد مکدی + تنظیمات16

- کندل پین بار چیست؟ + انواع Pin Bar17

- کندل مارابوزو چیست؟ 2 الگوی مارابوزو سبز و قرمز18

- الگوی کندل اینگالف + مفهوم Engulfing نزولی و صعودی19

- الگوی کندل استیک مرد به دار آویخته (Hanging Man)20

- الگوی کندل ستاره صبحگاهی چیست؟ + نحوه معامله21

سلام دانلود کردم ومفید تریدر هم دارم ولی نمیتوانم برای بورس ایران استفاده کنم.

سلام

چی رو برای بورس تهران نمیتونید استفاده کنید؟!! این آموزش مربوط به حمایت و مقاومت هست! و چیزی برای دانلود وجود نداشت!

اگه منظورتون خود مفید تریدر هست که با نصب بصورت خودکار دیتاهای بورس تهران بارگذاری میشه.

عالی

نظر لطف شماست./