اصل و اساس تحلیل تکنیکال بر خط روند (Trend line) استوار است. چرا که جهت حرکت قیمت و سرعت آن را نشان میدهد و شناسایی صحیح خطوط روند، اولین گام موفقیت در معاملات است. با اتصال نقاط کف قیمتی، خط روند صعودی و با اتصال نقاط سقف قیمتی، روند نزولی شکل میگیرد که به ترتیب به عنوان حمایت و مقاومت عمل میکنند و معرف سطوح تقاضا و عرضه هستند. عصاره تحلیل تکنیکی در این 1 جمله خلاصه میشود که “روند صحیح را شناسایی کنید و در جهت آن به معامله بپردازید“. چرا که طبق اصول سهگانه تحلیل تکنیکال “حرکت قیمتها بر اساس روندها است“. در ادامه مقالات آموزش تحلیل تکنیکال به واکاوی Trendline، انواع آن، نحوه ترسیم، اعتبار و شکست آن خواهیم پرداخت.

خط روند چیست؟

خط روند (به انگلیسی: Trendline) یا همان تِرند لاین به خطی گفته میشود که جهت حرکت قیمت و سرعت آن را نشان میدهد. نحوه تشکیل خط روند با اتصال حداقل 2 کف یا سقف قیمتی است که به ترتیب بیانگر روند صعودی (شیب مثبت) و نزولی (شیب منفی) است. برای موفقیت در بازارهای مالی مثل بورس، فارکس یا ارزهای دیجیتال “فقط کافی است در جهت روند فعلی به معامله بپردازید“. چرا که با توجه به “عدم تمایل قیمتها به تغییر روند خود” روند فعلی تا اعمال یک فاکتور بازدارنده خارجی پابرجا است. بنابراین همیشه به یاد داشته باشید که the Trend is your Friend (روند دوست شماست).

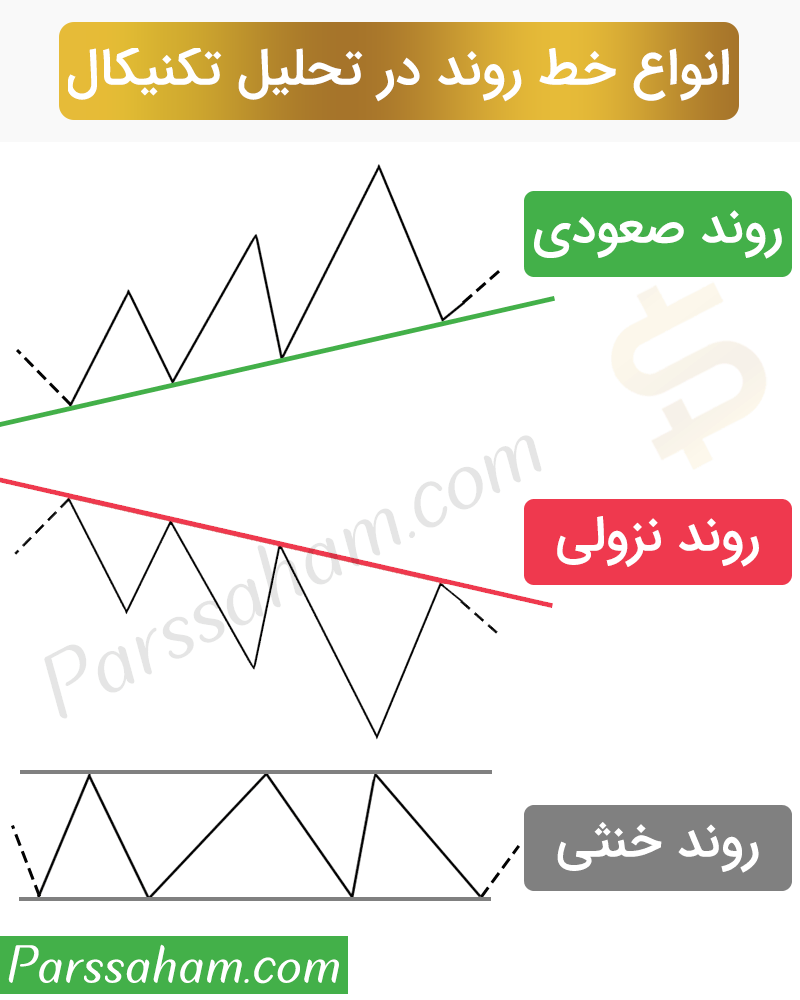

انواع خط روند

خط روند به 3 دسته کلی صعودی، نزولی و ساید تقسیم میشود که به ترتیب دارای شیب مثبت، منفی و تقریبا صفر هستند. خط روند صعودی با اتصال چند کف قیمتی و نوع نزولی توسط متصل کردن چند سقف قیمتی تشکیل میشود.

- خط روند صعودی: توسط متصل کردن کفهای قیمتی (کف جدید بالاتر از کف قبلی) تشکیل میشود.

- خط روند نزولی: با اتصال حداقل 2 سقف قیمتی (سقف جدید پایینتر از سقف قبلی) شکل میگیرد.

- خط روند خنثی (ساید): سقف و کف قیمتی بالاتر یا پایینتر از قبلی تشکیل نمیشود.

خط روند صعودی (Uptrend)

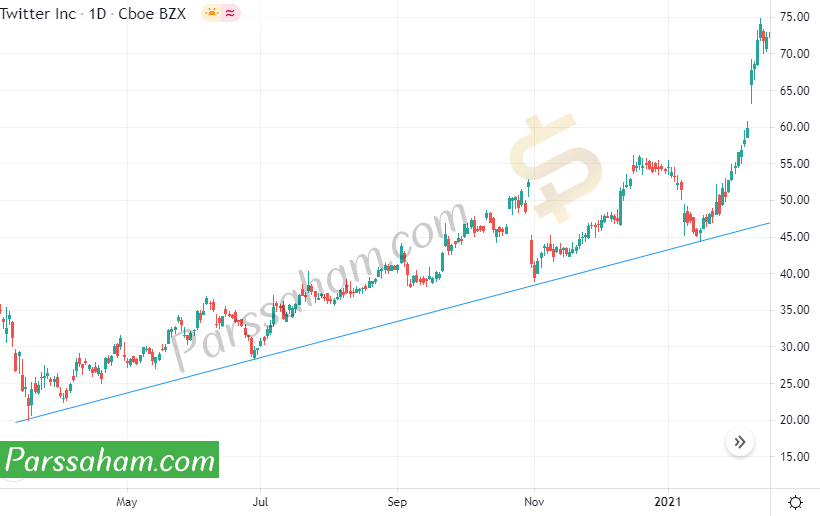

با اتصال حداقل 2 نقطه کف قیمتی خطی با شیب مثبت بوجود میآید که به آن خط روند صعودی میگویند. شیب مثبت بیانگر بالاتر بودن کف قیمتی جدید از کف قبلی خود است بنابراین قیمتها تمایل به افزایش دارند. روند صعودی به عنوان سطح حمایت نیز عمل میکند و حوالی آن قیمت با افزایش تقاضا همراه خواهد بود. همچنین علاوه بر اینکه هر کف قیمتی باید بالاتر از کف قبلی باشد عموما هر سقف قیمتی نیز بالاتر از سقف قبلی خود است اما الزامی در آن نیست! هر کاهش قیمت در روند صعودی یک فرصت خرید و ورود به بازار است!

مطابق شکل زیر واکنش قیمت به ترند لاین صعودی را در چارت روزانه سهام شرکت توییتر مشاهده میکنید.

خط روند نزولی (Downtrend)

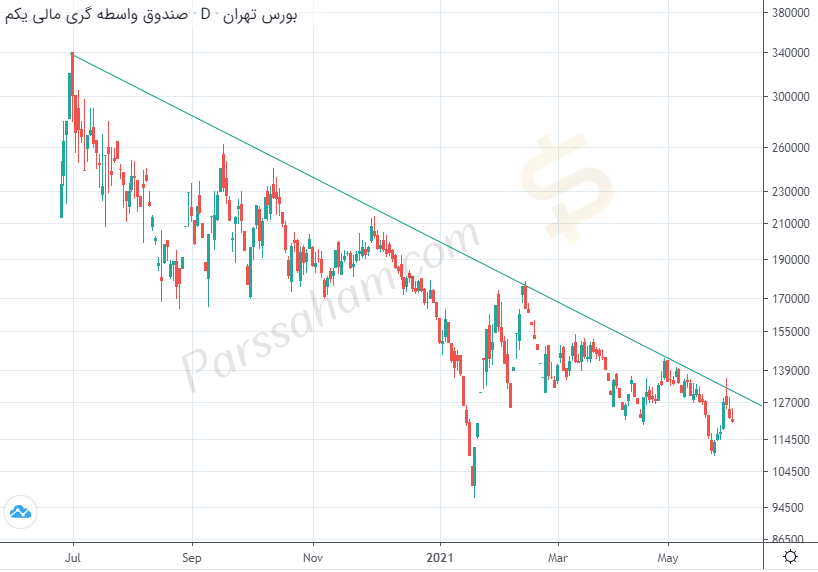

با اتصال حداقل 2 نقطه سقف قیمتی خطی با شیب منفی بوجود میآید که به آن خط روند نزولی میگویند. دقت بفرمایید که شیب منفی بیانگر پایینتر بودن هر سقف قیمتی جدید از سقف قبلی خود است بنابراین قیمتها تمایل به کاهش دارند. خطوط روند نزولی به عنوان خط مقاومت نیز عمل میکند و حوالی آن قیمت با افزایش عرضه همراه خواهد بود. همچنین علاوه بر اینکه هر سقف قیمتی باید پایینتر از سقف قبلی باشد عموما هر کف قیمتی نیز پایینتر از کف قبلی خود است اما الزامی در آن نیست! هر افزایش قیمت در روند نزولی یک فرصت فروش و خروج از بازار است! و در بازارهای دوسویه مثل FOREX میتوانید پوزیشن Short بگیرید.

نمودار زیر مربوط به سهام دارایکم (صندوق واسطهگری مالی یکم) است که پس از عرضه اولیه توسط دولت، در یک روند نزولی به سر میبرد!

روند خنثی یا ساید (Sideways-Trend)

در روند خنثی، قیمتها نه تمایل به افزایش دارند و نه کاهش! البته نه بدین معنی که قیمتها فقط در یک قیمت خاص معامله شوند! بلکه بدین معنی که قیمتها در یک کانال افقی و بین دو سطح حمایت و مقاومت افقی حرکت خواهند کرد. شیب در این وضعیت تقریبا صفر است و هیچ سقف و کف قیمتی بالاتر و پایینتر از سقف و کف قیمتهای قبلی شکل نمیگیرد. در روند خنثی بهتر است نظارهگر بازار باشید و شعرهای خیام را بخوانید 🙂

آموزش نحوه ترسیم خطوط روند

برای ترسیم روند صعودی باید کفهای قیمتی و برای کشیدن روند نزولی باید سقفهای قیمتی را به یکدیگر وصل کنیم. الزامات و شرایط ترسیم Trendline به شرح زیر است:

- در روند صعودی هر کف جدید باید بالاتر از کف قیمتی قبل خود باشد. لزومی به بالاتر بودن هر قله از قله قبلی خود نیست اما اگر این شرط برقرار باشد ادامه وضعیت فعلی محتملتر است.

- در روند نزولی هر سقف جدید باید پایینتر از سقف قیمتی قبل خود باشد و لزومی به پایینتر بودن هر دره از دره قبلی خود نیست!

- اگر از نمودارهای کندل استیک استفاده میکنید خط روند نباید بدنه کندل را قطع کند! در واقع صرفا میتواند منطبق بر قیمت پایانی یا ابتدایی و کمترین و بیشترین قیمت باشد اما به هیچ وجه نباید بدنه کندل را قطع کند. (هنگام ترسیم خطوط حمایت و مقاومت نیز این قانون برقرار است)

- ترسیم خط روند با حداقل 2 نقطه امکانپذیر است اما برای تایید اعتبار آن، نیازمند حداقل 3 نقطه هستیم!

- هرگز سعی نکنید Trendline را منطبق با تصورات ذهنی خود رسم کنید! تعصب شخصی نباید در تحلیل تکنیکال دخیل شود. بنابراین به زور چند نقطه را به یکدیگر متصل نکنید تا خط دلخواه شما تنظیم شود!

اعتبار خط روند

- تعداد دفعات برخورد: تعداد برخورد بیشتر قیمت با خط روند نشانه اعتبار بیشتر است.

- زاویه خط (شیب): شیب کمتر خط روند باعث افزایش اعتبار روند می شود.

- تایم فریم تحلیل: روندها در دوره زمانی بالاتر از استحکام و پایداری بهتری برخوردار هستند.

زاویه خط روند

هر چه زاویه خط روند بیشتر شود اعتبار و استحکام آن نیز کمتر میشود. البته نه بدین معنی که شیب صفر معتبرترین حالت ممکن است چرا که هر چه شیب کمتر شود وضعیت خنثی به خود میگیرد. بنابراین شاید بتوان زاویه 45± درجه را زاویه مناسب و معتبری برای خطوط روند صعودی و نزولی دانست.

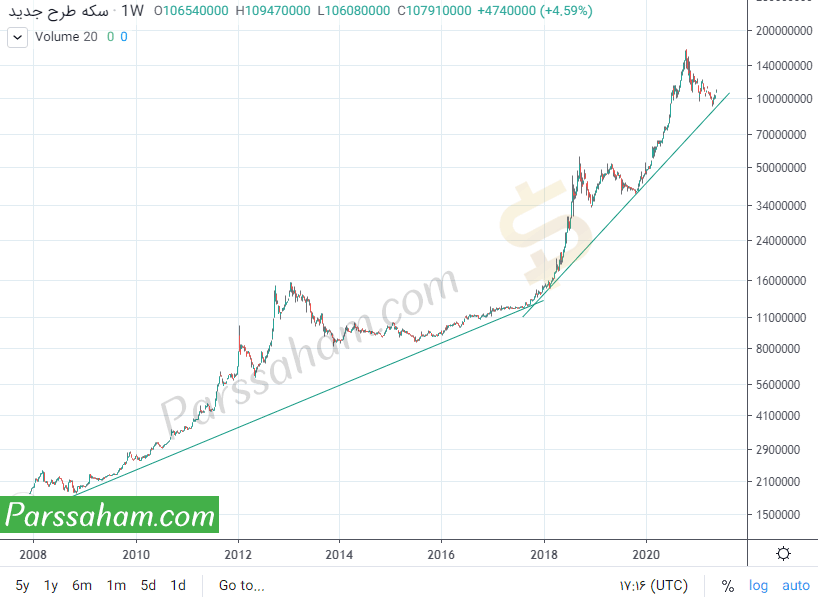

گاهی اوقات شیب روند به مرور زمان زیاد میشود که میتوان این افزایش شیب را نشانهای بر اتمام وضعیت صعودی دانست. همچنین میتوان کاهش زاویه Trendline را سیگنال اتمام وضعیت نزولی دانست. در واقع هر چه قیمتها به خطوط روند نزدیکتر باشند میتوان اعتبار بیشتری برای آن قائل بود. شکل زیر مربوط به نمودار لگاریتمی 15 ساله سکه است. همانطور که مشاهده میکنید شیب Trendline افزایش محسوسی داشته اما آیا میتوان این وضعیت را سیگنالی بر اتمام افزایش قیمت سکه دانست؟!

تعداد دفعات برخورد کندلها

هر چه قیمتهای بیشتری خط روند را لمس کند، اعتبار آن بیشتر میشود. در واقع هر چه تعداد نقاط برخورد بیشتر شود میتوان اعتبار بیشتری را برای آن خط قائل شد چرا که نشان از عدم تمایل بازار برای شکست آن دارد! و احتمال واکنش مثبت قیمتها در آینده نسبت به این خط زیاد است. برای مثال خطی که از اتصال 20 نقطه ایجاد شده معتبرتر از خطی با 5 نقطه اتصال است.

اهمیت تایم فریم

در تمام دورههای زمانی مختلف (1 دقیقهای تا هفتگی و ماهانه) میتوان خطوط روند را ترسیم کرد. اما اعتبار Trendline ترسیمی در تایم فریمهای بالاتر بیشتر است چرا که نشان از پایداری و استحکام بیشتر آن دارد. ابتدا با تحلیل تایم فریم بالاتر مثل ماهانه یا هفتگی، روند کلی قیمت را شناسایی کنید. سپس بر اساس تحلیل دورههای زمانی پایینتر (مثلا روزانه) نقاط مناسب ورود یا خروج را پیدا کنید. اگر قصد نوسانگیری دارید قطعا تایم فریمهای پایینتر برای شما اولویت دارند. اما اگر اهداف بلندمدت را دنبال میکنید بایستی دورههای زمانی بالاتری را تحلیل کنید. مدنظر داشته باشید که در کنار بررسی تایمفریمهای مختلف، بررسی روند در نمودار روزانه (Daily) نیز توصیه میشود.

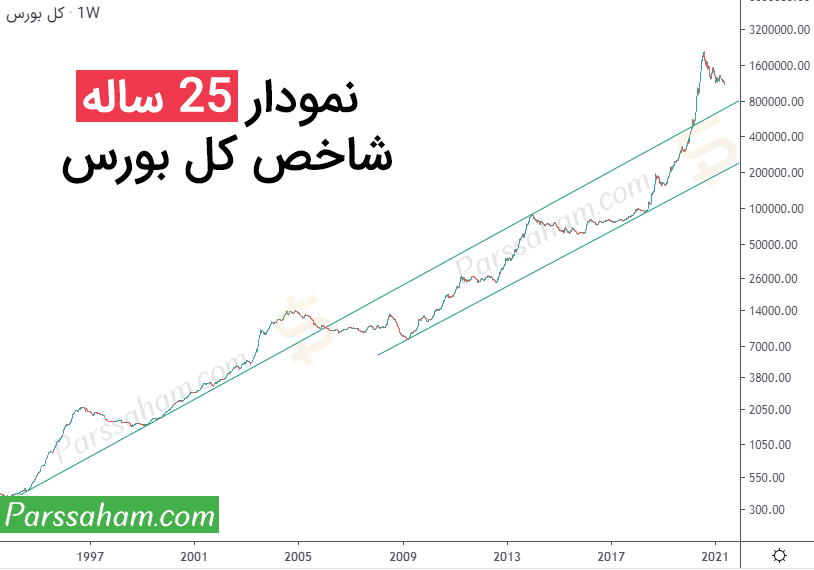

برای مثال شکل زیر مربوط به نمودار 25 ساله شاخص کل بورس تهران در تایم فریم هفتگی است. واکنش شاخص به خطوط روند صعودی را به وضوح مشاهده میکنید. طبق این نمودار شاخص کل همچنان در وضعیت صعودی قرار دارد! اما روند نزولی شاخص در تایم فریم دیلی کاملا قابل تشخیص است.

شکست خط روند

هیچ روندی تا قیامت ادامه نخواهد داشت! در تحلیل تکنیکال فرض بر این است که روندها تمایلی به تغییر ندارند مگر اینکه خلاف آن ثابت شود و سیگنالهایی از شکست آن مشاهده شود. هنگام ترسیم خط روند اگر بدنه یک کندل، خط را بشکند (بیشتر بدنه شمع باید از آن عبور کند) و تایید این شکست توسط الگوهای بازگشتی کندل استیک، اندیکاتور و سایر ابزارهای تکنیکی نیز انجام شود، میتوان پایان روند را اعلام کرد. البته مدنظر داشته باشید که گاهی اوقات، قیمتها با پولبک به روند شکسته شده، سعی در پس گرفتن آن میکنند.

از مهمترین پارامترهای موثر هنگام بررسی شکست خط روند میتوان به افزایش حجم و تعداد معاملات، افزایش شدید تغییر قیمت و همراه شدن شکست با الگوهای بازگشتی اشاره کرد.

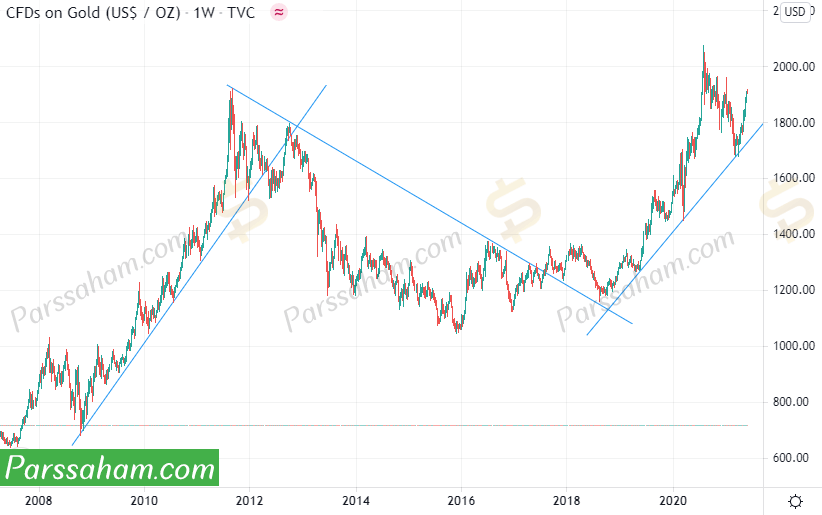

شکل زیر مربوط به نمودار معاملات CFD طلا در 15 سال اخیر است واکنش قیمت به خطوط روند و شکست آنها را مشاهده میکنید.

نحوه تایید شکست

گاهی اوقات به علت نوسانات شدید روزانه، کندلها از خطوط روند عبور میکنند. آیا صرفا بررسی نفوذ کندل میتواند معیار مناسبی برای تشخیص شکست آن باشد؟ اکثر تحلیلگران از دو پارامتر مهم فیلتر قیمت و زمان استفاده میکنند. در فیلتر قیمت اگر قیمت پایانی به اندازه 3% قیمت شکسته شدن، در Trendline نفوذ کند شکست تایید میشود. برای تایمفریمهای کوتاهمدت و بلندمدت به ترتیب از معیار 1% و 3% استفاده میشود. وقتی صحبت از نفوذ کندل میکنیم منظور نفوذ کامل همه قیمتها است نه صرفا سایه شمع.

فیلتر زمان نیز عموما بصورت قانون دو روزه درنظر گرفته میشود. بدین معنی که برای تایید شکست خط روند باید قیمتهای پایانی طی 2 روز متوالی در سمت دیگر لاین تثبیت شوند. جهت تایید شکست خطوط حمایت و مقاومت نیز میتوان از 2 فیلتر قیمت و زمان استفاده کرد.

اگر قصد یادگیری 0 تا 100 مبحث آموزش تحلیل تکنیکال را دارید به شما توصیه میکنیم مقالات آموزشی زیر را به ترتیب مطالعه بفرمایید، به مرور مقالات جدیدتر پیرامون آموزش تحلیل تکنیکال در سایت درج خواهد شد حتما پیگیر پارسسهام باشید.

- تحلیل تکنیکال چیست؟ + انواع ابزارهای تحلیل تکنیکال1

- سطوح حمایت و مقاومت در تحلیل تکنیکال2

- دانلود مفید تریدر (5 MofidTrader) — آموزش نصب و استفاده3

- داینامیک تریدر: دانلود، نصب + انتقال دیتا به Dynamic Trader4

- خط روند چیست؟ + انواع خط روند (Trendline)5

- دانلود و نصب ادونس گت + انتقال دیتا Advanced Get6

- انواع کندل ها در تحلیل تکنیکال (20 الگوی اصلی) | کندل چیست؟7

- تریدینگ ویو (TradingView) چیست؟ — آموزش 0 تا 1008

- اندیکاتور چیست؟ به زبان ساده + معرفی 7 اندیکاتور مهم9

- واگرایی (Divergence) چیست؟ انواع واگرایی ها10

- پولبک چیست؟ انواع پولبک در تحلیل تکنیکال11

- تایم فریم (Timeframe) چیست؟ + تایم فریم 4 ساعته، دیلی و…12

- کندل چکش چیست؟ + استراتژی و انواع الگوی چکش (Hammer)13

- کندل دوجی چیست؟ + انواع آن (دوجی سنجاقک، سنگ قبر، پایه بلند)14

- اندیکاتور RSI چیست؟ + فرمول RSI و تنظیمات15

- اندیکاتور MACD چیست؟ کاربرد مکدی + تنظیمات16

- کندل پین بار چیست؟ + انواع پین بار (Pin Bar)17

- کندل مارابوزو چیست؟ 2 الگوی مارابوزو سبز و قرمز18

- الگوی کندل اینگالف + مفهوم Engulfing نزولی و صعودی19

- کندل مرد به دار آویخته — الگوی Hanging Man چیست؟20

با سلام و احترام

لطفا گزینه ای جهت دانلود فایل به صورت پی دی اف ارائه نمایید. راهنمایی جهت دانلود … سپاس

سلام

میتونید از گزینه Add bookmarks در مرورگر استفاده کنید تا هر زمان نیاز داشتید بتونید این مقاله رو مطالعه بفرمایید.

عالی

سپاسگزارم…

با سلام مطالب مفید و کاربردی بود. استفاده کردیم خسته نباشید.

سلام

سپاسگزارم.

سلام خیلی عالی خسته نباشید