خرید و فروش پله ای (پلکانی) یکی از اصول استراتژی معاملاتی جهت مدیریت سرمایه با استفاده از کنترل ترس و طمع در بازارهای مالی مثل بورس، فارکس و ارزهای دیجیتال است. بدینصورت که خرید یا فروش سهام را در یک مرحله انجام ندهید و در چند مرحله اقدام به ترید کنید. خرید و فروش پلکانی مفهومی ساده اما روشهای متنوع و پیچیدهای دارد. بهترین تصمیم برای سیو سود در روند صعودی یا کم کردن میانگین قیمت خرید در روند نزولی از مزایای آن است. در این آموزش بورس به واکاوی مفهوم و روشهای خرید و فروش پله ای بهمراه مزایا و معایب آن میپردازیم.

خرید پله ای چیست؟

مفهوم خرید پلهای به زبان ساده یعنی پله به پله نسبت به خرید اقدام کنید نه یکباره! در این صورت اگر بعد از خرید، قیمت با افت مواجه شد از ضررهای سنگین جلوگیری کنید. زمانی که تحلیل روند قیمتی در بلندمدت را مثبت ارزیابی میکنید اما انتظار رشد قیمت در کوتاه مدت را ندارید فرصت مناسبی برای خرید پلهای است.

اگر حرکت قیمتها در خلاف روند مورد انتظار و تحلیل شما باشد چه اقدامی انجام میدهید؟ برای مثال فرض کنید با تحلیل چارت سهام شرکت X، انتظار رشد قیمت از حوالی 100 دلار تا 110 دلار را دارید. حال با خرید سهام، نمودار شروع به افت قیمت میکند، اقدام بعدی شما چیست؟! احتمالا با توجه به مقاله قبلی پاسخ شما این است که “با فعال شدن حد ضرر، اقدام به فروش میکنیم”. پاسخ درست است اما روش دیگر “استفاده از خرید پلهای و میانگین کم کردن” است که در ادامه توضیح میدهیم.

نحوه خرید پلهای

- ابتدا تحلیل کاملی از چارت موردنظر انجام دهید.

- تعداد پلههای خرید را مشخص کنید. (عموما بین 3 تا 5 پله)

- حال حجم خرید خود در هر مرحله را تعیین کنید.

- سپس در نقطه مناسب، اولین پله از خرید خود را انجام دهید. با توجه به تحلیل تکنیکال (توجه به سطوح حمایت و مقاومت، اندیکاتورها، خط روند و…) نقطه مناسب برای ورود به معامله مشخص میشود.

حالا 2 سناریو پیشرو دارید: الف) صعودی شدن قیمت. ب) کاهش قیمت.

در صورت افزایش قیمتها، ابتدا باید سناریوی مشخصی از تحلیل روند صعودی داشته باشید. با شناسایی سطوح مقاومت، در پلههای بعدی اقدام به خرید کنید. اینکه پلههای خرید در چه قیمتی انجام شوند کاملا به تحلیل شخصی شما بستگی دارد. برای مثال میتوانید پلههای خرید بعدی را در نقاط اصلاحی قیمت در مقاومتها انجام دهید. بدینصورت که اگر خط مقاومت شکست شد منتظر بمانید تا هنگام پولبک، پله بعدی خرید را انجام دهید.

خرید پله ای در روند صعودی: اگر در بازارهای گاوی (Bullish)، از روند صعودی نمودار اطمینان زیادی دارید بیشترین حجم خرید خود را در اولین پله انجام دهید. البته تمام این اما و اگرها باید طبق تحلیل تکنیکال و بنیادی باشد نه حس شخصی! برای مثال میتوانید 40 تا 70 درصد خرید را در اولین پله انجام دهید تا سود بیشتری کسب کنید.

میانگین کم کردن (کاهش میانگین خرید)

حال سراغ سناریو دوم میرویم یعنی پس از خرید سهام در اولین پله، قیمت سهام نزولی شود. ابتدا دوباره نسبت به تحلیل نمودار اقدام کنید. طبق تحلیل جدید نباید این افت قیمت به عنوان تغییر روند شناسایی شود. در واقع باید انتظار اصلاح جزئی قیمت و برگشت دوباره روند صعودی را داشته باشید. سپس با شناسایی سطوح حمایت قوی، اقدام به خرید روی این سطوح به عنوان خرید در پلههای بعدی کنید.

برای محاسبه میانگین خرید پله ای، باید ابتدا حجم خرید در هر مرحله را در قیمت خرید ضرب کنید. سپس با جمع این مقادیر در هر پله و تقسیم آن بر تعداد پلهها، میانگین قیمت خرید پلهای محاسبه میشود.

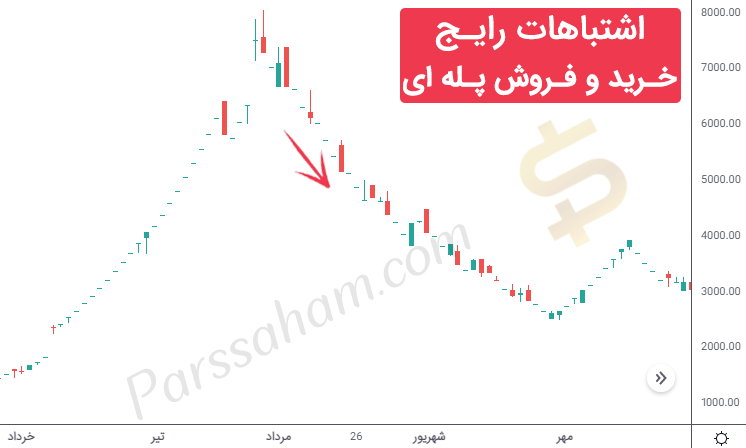

تذکر: گاهی اوقات خرید پلهای مثل گرفتار شدن در باتلاق خواهد بود مخصوصا برای افرادی که تجربه چندانی ندارند. گاهی معاملهگران زیر بار تحلیل اشتباه نمیروند. حتی بعد از خرید پله آخر و ادامهدار بودن روند نزولی، در پی نقدینگی جدید برای خرید هستند! معاملهگر یکباره میبیند که 80% سرمایه خود را در یک سهام سرمایهگذاری کرده است آن هم با پول قرض. در این وضعیت هم توازن پرتفوی خود را به هم زده و هم ریسک معاملاتش را افزایش داده است! و هم حالا حالاها به اصل سرمایه خود نمیرسد. اینجاست که معاملهگر فقط میتواند شعرهای خیام را بخواند تا دردش کمی آرام شود! نمودار زیر مربوط به چارت سهام ایرانخودرو در بورس تهران است. آیا خرید در پیک قیمتی و سپس میانگین کم کردن در روند نزولی کاری منطقی است؟!

نحوه تعیین حجم خرید در هر پله

اینکه در چه نقاطی دوباره اقدام به خرید کنید بستگی به تحلیل تکنیکال شما دارد. این نقاط میتوانند توسط امواج الیوت، فیبوناچی، سطوح حمایت و مقاومت و… تعیین شوند. تمامی این مباحث در قسمت آموزش تحلیل تکنیکال تشریح شده است. همچنین علاوه بر تعداد پلهها، حجم خرید در هر پله نیز با توجه به شرایط تحلیلی میتواند متغیر باشد. برای مثال در صورت اطمینان از روند صعودی، میتوانید در پله اول حجم بیشتری خریداری کنید.

نکته: اگر قصد خرید پلهای در روند نزولی را دارید پلههای آخر را بر اساس تحلیل میان مدت و بلندمدت تعیین کنید. بدینصورت که فواصل این پلهها از یکدیگر و از پلههای ابتدایی زیاد باشد! در اینصورت با نزول قیمت سهام تا پله آخر، میانگین قیمت خرید شما به این قیمت نزدیکتر است. بنابراین پس از تغییر روند نزولی، زودتر به سود خواهید رسید.

تذکر: برخی معاملهگران در هر شرایطی، حجم خرید در هر پله را یکسان درنظر میگیرند.

فروش پله ای چیست؟

فروش پلهای همانطور که از اسمش پیداست یعنی پله به پله نسبت به فروش اقدام کنید نه یکباره! در نتیجه با بازگشت روند صعودی، تمام سود خود را از دست نخواهید داد و میتوانید سیو سود داشته باشید. فروش پلهای یک استراتژی معاملاتی برای غلبه بر طمع در بازارهای مالی است. قطعا هیچ نمودار قیمتی تا ابد صعودی نخواهد بود. با فروش بخشی از سهام خود پس از یک دوره صعودی، میتوانید شناسایی سود کنید. بنابراین در صورت افت قیمت، متحمل ضرر کمتری میشوید! (کاهش سود به نوعی ضرر است).

اگر هنگام تحلیل نمودار، نقطه مناسب ورود و حد ضرر را تعیین کنید اما هدفی برای نقطه خروج نداشته باشید قطعا از زیانکاران خواهید بود! چرا که ممکن است با امید به افزایش بیشتر قیمت، بخشی از سود خود را در روند نزولی از دست بدهید. این را بدانید “هر رالی صعودی بالاخره جایی تمام و روند نزولی شروع میشود!”

نحوه فروش پلهای چگونه است؟

در بحث “حمایت و مقاومت در تحلیل تکنیکال” گفتیم که خط مقاومت به سطوحی گفته میشود که قیمت سهام برای عبور از آن، مقاومت میکند! بنابراین احتمال واکنش منفی قیمت نسبت به خطوط مقاومت و تغییر روند نزولی وجود دارد. یک روش کلی برای فروش پلهای در بورس و سایر بازارهای مالی مثل فارکس و ارز دیجیتال، درنظر گرفتن سطوح مقاومت به عنوان پلههای فروش است!

بدینصورت که ابتدا خطوط مقاومت را شناسایی کنید. سپس در محدوده مقاومت نسبت به فروش قسمتی از سهام اقدام کنید تا مقداری از سود خود را سیو کنید. حال اگر مقاومت شکست و قیمت بالای آن تثبیت شد در ادامه روند صعودی، منتظر افزایش قیمت تا اهداف بالاتر میمانیم. سپس در مقاومتهای بعدی نیز به همان ترتیب سود شناسایی میکنیم و مقداری از سهام خود را میفروشیم. اگر قیمت زیر خط مقاومت تثبیت و روند نزولی شد باید نسبت به فروش کل سهام خود اقدام کنیم.

نکته: با شناسایی یک خط مقاومت بسیار قوی میتوانید پله اول از فروش پلهای را با درصد بالاتری انجام دهید.

تذکر: گاهی اوقات پس از شکست خط مقاومت، قیمت کمی افت میکند و پولبک به خط مقاومت را خواهیم داشت. پولبک به معنی اصلاح موقت قیمتها است. این کاهش قیمت ضعیف به منزله شروع روند نزولی نیست و احتمالا دوباره با واکنش مثبت به خط حمایت جدید، روند صعودی شروع میشود. در نقطه مقابل شکست خط حمایت و پولبک به آن، بیانگر برگشت روند و صعودی شدن آن نیست. در مقاله آموزشی زیر بطور کامل به این مبحث پرداختیم.

خرید و فروش پله ای با رعایت حد ضرر

همانطور که گفته شد یک روش خاص برای خرید و فروش پله ای وجود ندارد! یک روش متداول “خرید در پله اول با رعایت حد ضرر و فروش در پلههای دیگر” است. بدینصورت که اگر بعد از خرید، روند صعودی شد در پلههای بعدی اقدام به فروش کنید. در واقع با رسیدن قیمت به سطوح مقاومت، میتوانیم شناسایی سود و اقدام به فروش قسمتی از سهام کنیم. اگر هم بعد از خرید، روند نزولی شد به حد ضرر خود پایبند باشیم و اقدام به فروش سهام کنیم.

نکات مهم پیرامون خرید و فروش پله ای (پلکانی)

- استفاده از خرید و فروش پلهای باید حتما همراه تحلیل تکنیکال و بنیادی استفاده شود تا کارایی مطلوبی داشته باشد.

- خرید و فروش پله ای یکی از اصول معاملاتی در بورس و سایر بازارهای مالی مثل فارکس و ارزهای دیجیتال است. ترید پلکانی مفاهیم و چارچوب مشخصی دارد اما هیچ قطعیتی در بکارگیری تمام این نکات وجود ندارد. در واقع با توجه به روحیات، سرمایه و استراتژی معاملاتی خود میتوانید این نکات و روشها را شخصیسازی کنید!

- خرید پلهای باید در سهامی مورد استفاده قرار گیرد که شرکت از نظر بنیادی قوی باشد. یعنی شرکتی که حداقل در چند ساله اخیر نرخ سودآوری مثبت داشته و چشمانداز آن نیز مثبت ارزیابی میشود. بنابراین باید قصد سرمایهگذاری بلندمدت داشته باشید و از نظر تکنیکی نیز نقطه مناسبی برای خرید پیدا کنید!

- خرید و فروش پله ای مثل چاقوی دو لبه است! اگر با درنظر گرفتن تمامی اصول و قواعد بکار گرفته شود باعث کاهش ریسک معاملات و افزایش سود شما میشود. اما در صورت استفاده نادرست، نتیجه معکوس خواهد داشت و ضررهای سنگینی را برایتان به ارمغان خواهد آورد!

- در وضعیتی که کل بازار بورس نزولی و قرمزپوش است و امیدی به بازگشت بازار نیست! خرید پله ای و میانگین کم کردن به هیچ عنوان توصیه نمیشود.

- فاصله بین پلهها در خرید و فروش پله ای نباید کم باشد. بهتر است هر پله حداقل 10% پله قبلی خود باشد. همچنین هر چه به پلههای آخر نزدیکتر میشویم این فاصله بیشتر شود.

اگر قصد یادگیری 0 تا 100 مبحث آموزش بورس را دارید به شما توصیه میکنیم مقالات آموزشی زیر را به ترتیب مطالعه بفرمایید، به مرور مقالات جدیدتر پیرامون آموزش بورس در سایت درج خواهد شد حتما پیگیر پارسسهام باشید.

- بورس چیست به زبان ساده — انواع بازار بورس1

- فرابورس چیست و چه تفاوتی با بورس دارد؟2

- چگونه در بورس ثبت نام کنیم؟ — مدارک لازم + مراحل ثبت نام3

- کد بورسی چیست؟ + مراحل دریافت کد سهامداری4

- طریقه ثبت نام سجام با گوشی (10 گام) + احرازهویت غیرحضوری5

- کارگزاری بورس چیست؟ + وظایف کارگزاری بورس6

- ثبت نام در کارگزاری مفید + دریافت کد بورسی رایگان7

- سبدگردانی چیست؟ + مزایا و معایب سبدگردانی8

- صندوق سرمایه گذاری چیست؟ + انواع صندوقهای سرمایهگذاری9

- عرضه اولیه سهام چیست؟ + نحوه خرید10

- نماد بورسی چیست؟ + لیست کامل نمادهای بورس11

- انواع وضعیت نمادهای بورسی + مفاهیم و شرایط12

- دلایل توقف نمادهای بورسی + نحوه و زمان بازگشایی13

- دامنه نوسان چیست؟ + دامنه نوسانات بورس و فرابورس14

- حجم مبنا چیست؟ + کاربرد حجم مبنا در بورس چیست؟15

- صف خرید و صف فروش در بورس چیست؟16

- شاخص بورس چیست؟ فرمول + انواع شاخص بورس17

- نسبت P/E در بورس چیست و چه کاربردی دارد؟18

- مفهوم EPS چیست؟ + کاربرد انواع EPS19

- سود نقدی سهام (DPS) چیست؟ + نحوه دریافت و فرمول DPS20

- افزایش سرمایه چیست؟ + مراحل و انواع افزایش سرمایه21

- حق تقدم سهام چیست؟ + نحوه پرداخت22

- حد ضرر چیست؟ + آموزش نحوه محاسبه حد ضرر23

- خرید و فروش پله ای چیست؟ استراتژی بزرگان بورس24

- نحوه خرید و فروش سهام در کارگزاری مفید | آموزش مفید آنلاین25

- آموزش ایزی تریدر اربیس (نسخه موبایل + کامپیوتر)26

- TSETMC چیست؟ — آموزش کامل سایت TSETMC27

- کدال چیست؟ + کاربرد سایت کدال در بورس28