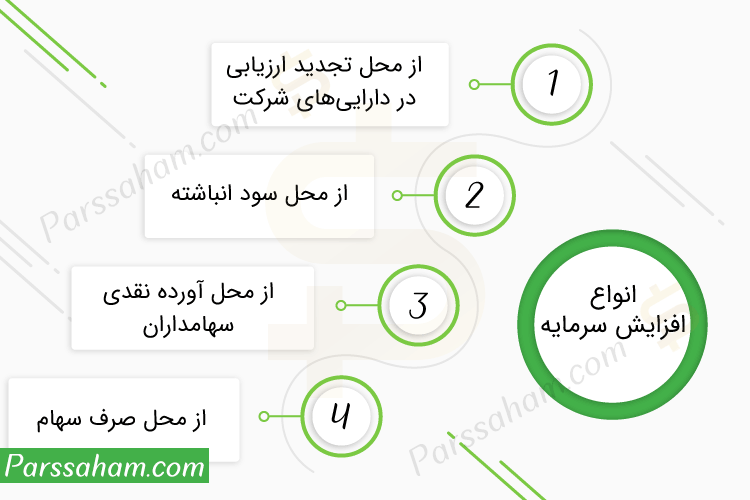

مفهوم “افزایش سرمایه” به زبان ساده یعنی سرمایه شرکتهای بورسی افزایش یابد. یکی از مهمترین موارد قید شده در اساسنامه شرکتها “مبلغ سرمایه اولیه” است که توسط سهامداران شرکت تامین میشود. حال اگر سرمایه اسمی شرکت زیاد شود میگوییم شرکت افزایش سرمایه داده است. 2 دلیل اصلی آن میتواند بروزرسانی ارزش داراییهای شرکت و تامین منابع مالی جدید برای طرحهای توسعه باشد. با توجه به دلایل ذکر شده، 3 نوع افزایش سرمایه داریم: 1) از محل تجدید ارزیابی داراییهای شرکت، 2) با استفاده از سود انباشته شرکت، 3) تزریق آورده نقدی توسط سهامداران. در این آموزش بورس به بررسی مفهوم افزایش سرمایه، مراحل آن، تاثیر بر قیمت و تعداد سهام به همراه فرمول محاسبه و انواع آن در بورس میپردازیم.

افزایش سرمایه چیست؟

ابتدا باید پاسخ این پرسش را پیدا کنید که منظور از “سرمایه” چیست؟ هنگام ثبت یک شرکت، مقدار آورده نقدی سرمایهگذاران در اساسنامه شرکت به عنوان “سرمایه اولیه” ثبت میشود. میزان سرمایه غیرنقدی (داراییها) نیز توسط کارشناس رسمی دادگستری برآورد و ثبت خواهد شد. هر گونه تغییر در ارزش دارایی شرکت یا تزریق سرمایه جدید به عنوان افزایش سرمایه شناخته میشود. برای مثال ارزش ملک شرکتی در سال 1370، مبلغ 1 میلیون تومان ارزیابی و ثبت شده است. حال در سال 1400 شرکت میتواند با استفاده از “تجدید ارزیابی در داراییهای شرکت” اقدام به افزایش سرمایه کند.

بنابراین “عدم برابری سرمایه با دارایی شرکت” یکی از دلایل افزایش سرمایه است. دقت بفرمایید در این روش صرفا سرمایه اسمی شرکت بروزرسانی شده و هیچ نقدینگی جدیدی تزریق نمیشود. گاهی اوقات شرکت نیاز به نقدینگی برای گسترش فعالیتهای تولیدی خود دارد. این نقدینگی موردنیاز توسط “آورده نقدی سهامداران” تامین میشود که پس از آن، سرمایه شرکت افزایش مییابد.

انواع روشهای افزایش سرمایه

در حالت کلی 3 نوع افزایش سرمایه داریم. هر کدام از این روشها، دلایل و مراحل خاص خود را دارند. برای مثال “فرار از تعلیق شرکت” و “اجرای پروژههای تولیدی جدید” هر دو میتواند از دلایل افزایش سرمایه باشد. بنابراین با شناخت مفاهیم این روشها، هنگام مواجه با آنها تصمیم بهتری خواهید گرفت. انواع آن عبارت است از:

- از محل تجدید ارزیابی داراییهای شرکت (در قالب سهام جایزه)

- با استفاده از سود انباشته شرکت (در قالب سهام جایزه)

- تزریق آورده نقدی سهامداران (در قالب سهام حق تقدم)

در ادامه هر کدام از این روشها را با جزئیات و به تفضیل آموزش خواهیم داد.

از محل تجدید ارزیابی داراییهای شرکت

همانطور که گفته شد هر شرکت داراییهایی مثل زمین، سرمایهگذاریها، تجهیزات و … دارد. ارزش این داراییها به مرور زمان تغییر پیدا میکند. برای مثال شرکتی با دلار 4000 تومان تجهیزات صنعتی خریداری کرده است. حال با رشد قیمت دلار به 20000 تومان، ارزش داراییهای آن 5 برابر شده است. در این روش صرفا اساسنامه شرکت آپدیت میشود و هیچ گونه نقدینگی جدیدی به شرکت تزریق نمیشود.

تذکر: لزوما همیشه ارزش داراییهای شرکت به مرور زمان افزایش پیدا نمیکند. گاهی اوقات با مستهلک شدن تجهیزات، امکان کاهش ارزش تجهیزات و بالطبع کاهش داراییهای شرکت وجود دارد.

با استفاده از سود انباشته شرکت

در مقاله قبلی پیرامون DPS (سود نقدی سهام) و سود انباشته صحبت کردیم. شرکتها در پایان سال مالی خود، موظف به انتشار صورتهای مالی (سود و زیان شرکت) هستند. شرکت میتواند بخشی از سود هر برگه سهام (EPS) را به عنوان سود نقدی (DPS) به سهامداران پرداخت کند. بخشی از EPS به عنوان “سود انباشته” در “حساب اندوخته شرکت” ذخیره میشود. “سود انباشته” به عنوان دارایی شرکت شناخته میشود. حال شرکت میتواند از محل سود انباشته، اقدام به افزایش سرمایه کنند. البته در این روش نیز هیچ گونه نقدینگی جدیدی به شرکت تزریق نمیشود.

از محل آورده نقدی سهامداران

اگر شرکتی قصد توسعه فعالیتهای تولیدی خود را داشته باشد قطعا به نقدینگی نیاز دارد. شرکتها میتوانند این نقدینگی را از بانکها وام بگیرند یا از سهامداران خود مطالبه کنند! چرا که سهامدار مالک شرکت است. این روش یک بازی بُرد – بُرد برای شرکت و سهامداران است. چرا شرکت بجای طی کردن پروسه پیچیده دریافت وام از بانک، به راحتی نقدینگی خود را دریافت میکند. سهامداران نیز با سرمایهگذاری در طرحهای توسعه شرکت، از سودآوری شرکت در آینده ذینفع خواهند بود. پُر واضح است در این روش نقدینگی جدید به شرکت تزریق میشود.

پرسش: اگر سهامداری مشتاق به سرمایهگذاری در طرحهای توسعه شرکت نباشد تکلیف چیست؟ پاسخ در “حق تقدم سهام” نفهته است.

حق تقدم سهام چیست؟

اولویت استفاده از افزایش سرمایه از محل آورده نقدی سهامداران، با سهامداران فعلی شرکت است. بدین منظور سهامی با عنوان “حق تقدم سهام” به سهامداران فعلی شرکت اختصاص داده میشود. در یک مهلت 60 روزه بعد از انتشار حق تقدم سهام، امکان معامله این اوراق وجود دارد. حق تقدمها دقیقا مشابه سهام شرکتهای بورسی قابل معامله هستند. حال سهامداران فعلی در این بازه 60 روزه، سه رهکار پیشرو دارند:

- واریز “مبلغ اسمی سهم” به حساب شرکت: به ازای هر برگه حق تقدم سهام، باید 100 تومن به حساب شرکت واریز کنید.

- فروش حق تقدم سهام به اشخاص دیگر: براحتی میتوانید در این بازه 60 روزه، حق تقدم سهام خود را بفروشید.

- اگر سهامداری در این بازه 60 روزه، مبلغ اسمی سهم را به حساب شرکت واریز نکند و حق تقدم سهام را نیز نفروشد! در اینصورت شرکت به نیابت از سهامدار اقدام به فروش حق تقدم های استفاده نشده میکند. سپس پس از کسر هزینهها، مبلغ حاصل از فروش را به حساب سهامدار واریز خواهد کرد!

نماد بورسی حق تقدم سهام، مشابه نماد بورسی سهام است اما حرف “ح” در انتهای آن وجود دارد. برای مثال مطابق شکل بالا “پترولح” متعلق به حق تقدم سهام “پترول” است. در مقاله آموزشی زیر بطور کامل به واکاوی بحث “حق تقدم سهام در بورس” پرداختیم.

فرمول افزایش سرمایه: محاسبه قیمت و تعداد سهام

بعد از افزایش سرمایه شرکتهای بورسی، هم قیمت سهم و هم تعداد سهام سهامداران فعلی دستخوش تغییر میشود. بطور خلاصه از نظر تئوری، دارایی سهامدار قبل و بعد از افزایش سرمایه با یکدیگر مساوی است. همچنین درصد مالکیت سهامداران هیچ تغییری نمیکند!

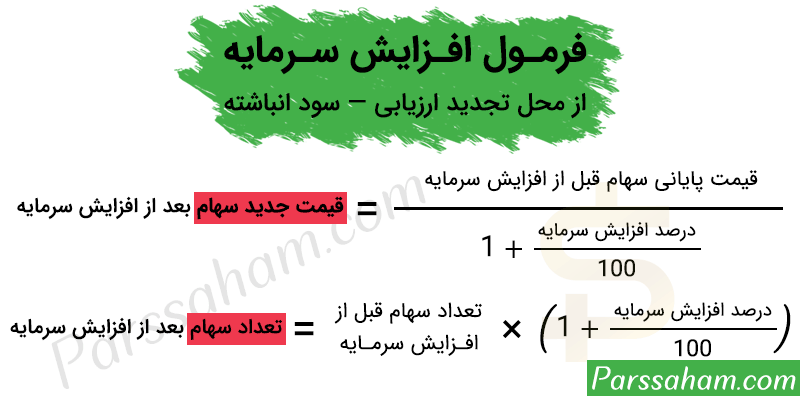

روش تجدید ارزیابی

در این روش تعداد برگه سهام شرکت با توجه به درصد افزایش سرمایه، افزایش مییابد. برای مثال یک شرکت بورسی با 1 میلیون برگه سهم را درنظر بگیرید. پس از افزایش سرمایه 150 درصدی، تعداد سهام شرکت با رشد 1.5 میلیونی به 2.5 میلیون برگه سهم میرسد. اگر شخصی قبل از آن، سهامدار 1000 برگه سهم باشد حال 2500 برگه سهام خواهد داشت. بنابراین درصد مالکیت سهامداران قبل و بعد از افزایش سرمایه تغییر نمیکند!

قیمت هر برگه سهام به همان تناسب کاهش مییابد! به طوری که ارزش دارایی سهامداران از نظر تئوریک، قبل و بعد از افزایش سرمایه هیچ تغییری نخواهد کرد! فرمول تعداد و قیمت سهام در روش تجدید ارزیابی و سود انباشته بصورت زیر است:

از محل سود انباشته

در این روش نیز، قیمت و تعداد سهام شرکت مشابه روش قبلی محاسبه میشود. یعنی هیچ گونه تغییری در دارایی سهامداران قبل و بعد از افزایش سرمایه رخ نمیدهد. صرفا تعداد سهام افزایش و قیمت سهام کاهش مییابد. در این روش نیز به سهام اضافه شده به پرتفوی سهامداران “سهام جایزه” گفته میشود.

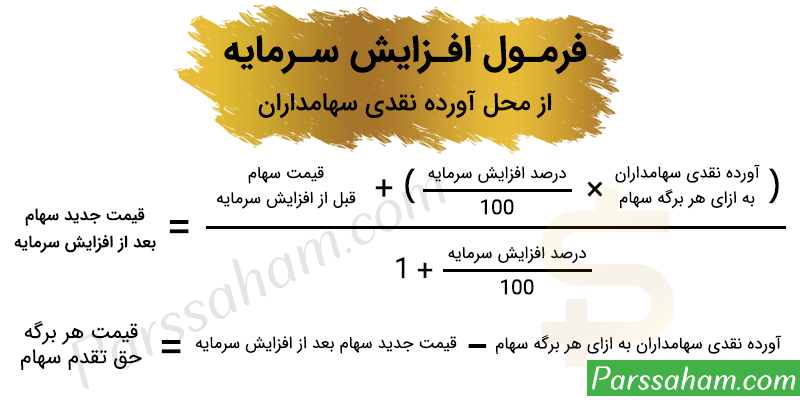

از محل آورده نقدی سهامداران

بعد از افزایش سرمایه از محل آورده نقدی سهامداران، سهامی تحت عنوان “حق تقدم سهام” به سهامداران فعلی اختصاص مییابد. حال سوال اینجاست “قیمت حق تقدم سهام” و “قیمت سهام” و “تعداد برگه سهم” بعد از آن چگونه محاسبه میشود؟ بعد از تصویب افزایش سرمایه در مجمع عمومی فوقالعاده و در روز بازگشایی نماد بورسی شرکت، قیمت سهام و حق تقدم سهام بصورت زیر محاسبه میشود:

برخلاف روشهای قبلی، در روز بازگشایی، تعداد سهم سهامداران هیچ تغییری نمیکند! در این روش “سهام جایزه” بلافاصله به پرتفوی سهامداران اضافه نمیشود. در واقع ابتدا باید سهامدار نسبت به وایز وجه 100 تومنی به ازای هر برگه حق تقدم اقدام کند. سپس پس از مهلت 60 روزه، اوراق حق تقدم به برگه سهام تبدیل و در پرتفوی سهامداران اضافه میشوند. در مقاله آموزشی “حق تقدم سهام” بصورت مفصل و با مثالهای عملی به این موضوع پرداختیم.

نکته: دامنه نوسان حق تقدم سهام شرکتهای بورسی بصورت 2 برابر دامنه نوسان سهام است. برای مثال برای تمامی نمادهای متعلق به بازار بورس بصورت %10+ و 10- درصد است.

تذکر: فرمول محاسبه قیمت سهام پس از افزایش سرمایه صرفا تئوری است! در واقعیت احتمال بازگشایی نماد بورسی با قیمتی بیشتر یا کمتر از قیمت تئوریک وجود دارد. برای مثال یک شرکت مشمول ماده 141 صرفا بخاطر ضرر سنگین مجبور به افزایش سرمایه میشود. از طرفی شرکت دیگر با قصد توسعه فعالیتهای تولیدی، اقدام به جذب نقدینگی میکند. قطعا شرایط بنیادی این دو شرکت یکسان نیستند!

مراحل افزایش سرمایه

هر سهامدار باید بصورت مستمر اطلاعیههای شرکت در سایت کدال را بررسی کند تا از گزارشات شرکت مطلع شود. تمامی اطلاعیههای مربوطه در سایت کدال درج میشود. در ادامه به بررسی مراحل افزایش سرمایه میپردازیم.

1. پیشنهاد و تصویب از طرف هیئت مدیره شرکت

این مرحله با درج آگهی “پیشنهاد هیئت مدیره به مجمع عمومی فوقالعاده در خصوص افزایش سرمایه” در سایت کدال درج میشود. در این اطلاعیه نوع، درصد و دلیل آن توسط هیئت مدیره شرکت پیشنهاد میشود.

2. بررسی توسط حسابرس و بازرس قانونی

در این مرحله حسابرس با توجه به مفروضات اطلاعیه قبلی، افزایش سرمایه را بررسی میکند. احتمال تایید یا رد کل آن و یا فقط بخشی از آن وجود دارد. نتیجه این بررسی در سایت کدال منتشر میشود.

3. صدور مجوز توسط سازمان بورس

شرکت موظف است تمامی مدارک و مستندات را برای سازمان بورس اوراق بهادار ارسال کند. سازمان بورس در این مرحله میتواند کل یا بخشی از افزایش سرمایه را تایید کند. پس از صدور مجوز، اطلاعیهای تحت عنوان “اطلاعیه صدور مجوز” در کدال منتشر میشود. پس از تایید توسط سازمان بورس، شرکت 60 روز فرصت دارد تا افزایش سرمایه دهد.

4. آگهی دعوت به مجمع عمومی فوقالعاده افزایش سرمایه

شرکت باید آگهی تحت عنوان “زمان تشکیل جلسه هیئتمدیره در خصوص افزایش سرمایه شرکت” در سایت کدال منتشر کند. در این مرحله سهامداران میتوانند تصمیم بگیرند که آیا میخواهند در این پروسه شرکت کنند یا نه! اگر سهامداری قصد شرکت نداشته باشد باید قبل از برگزاری مجمع فوقالعاده نسبت به فروش سهام خود اقدام کند.

5. برگزاری مجمع عمومی فوقالعاده

در این مرحله، نماد بورسی شرکت متوقف خواهد شد تا مجمع فوقالعاده برگزار شود. در روز برگزاری مجمع فوقالعاده با حضور سهامداران شرکت، بحث و رایگیری خواهد شد. نهایتا در صورت تصویب آن توسط سهامداران شرکت، اطلاعیهای تحت عنوان “آگهی ثبت افزایش سرمایه” در کدال درج میشود. حال نماد بورسی شرکت آماده بازگشایی خواهد بود.

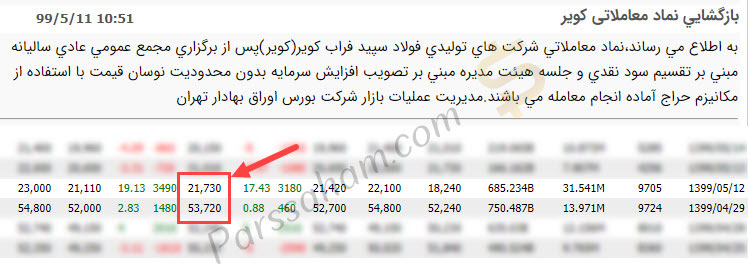

6. بازگشایی نماد بورسی شرکت پس از افزایش سرمایه

بعد از تایید و تصویب افزایش سرمایه در مجمع فوقالعاده، نماد بورسی شرکت بازگشایی خواهد شد. برای مثال نماد بورسی “کویر” با افزایش سرمایه 200% در خرداد 99 را درنظر بگیرید. قیمت پایانی سهام قبل از توقف نماد 53720 ریال بوده بنابراین قیمت تئوریک در روز بازگشایی، 17907 ریال محاسبه میشود. اما مطابق شکل زیر، 19% بالاتر از قیمت تئوری یعنی با قیمت 21730 ریال بازگشایی شده است.

تذکر: از قسمت “اطلاعیهها” در سایت TSETMC، میتوانید تمامی عناوین اطلاعیههای شرکت را مطالعه بفرمایید. اما برای اطلاع دقیق از زمانبندی و شرایط آن اطلاعیه مربوطه را در سایت کدال مطالعه بفرمایید.

با کلیک روی لینک زیر میتوانید لیست تمام شرکتهایی که در شرف افزایش سرمایه هستند را مشاهده کنید. در واقع مجوز لازم توسط سازمان بورس اوراق بهادار صادر شده و منتظر برگزاری مجمع فوقالعاده برای تصویب آن توسط هیئت مدیره هستند. اگر قصد شرکت در مجمع فوق العاده را ندارید باید حتما قبل از تغییر وضعیت نماد بورسی به حالت “ممنوع – متوقف” اقدام به فروش سهام خود کنید.

مزایای و معایب افزایش سرمایه

- امکان خروج شرکتهای زیانده از ماده 141 قانون تجارت

- بهروز شدن داراییهای شرکت و اصلاح صورتهای مالی

- تامین منابع مالی موردنیاز شرکت جهت اجرا پروژههای جدید

- بهبود سودآوری شرکت با اجرایی شدن طرحهای توسعه

- جذب نقدینگی جدید با فرآیندی سادهتر از دریافت وام از بانک

معایب: - افت سوددهی شرکت در دورههای مالی بعدی

- امکان ایجاد زیان انباشته سنگین در بلندمدت

- طولانی بودن فرآیند تبدیل حق تقدم سهام به سهم

در مقاله بعدی بطور کامل به بررسی مزایا و معایب هر کدام از این روشها پرداختیم.

اگر قصد یادگیری 0 تا 100 مبحث آموزش بورس را دارید به شما توصیه میکنیم مقالات آموزشی زیر را به ترتیب مطالعه بفرمایید، به مرور مقالات جدیدتر پیرامون آموزش بورس در سایت درج خواهد شد حتما پیگیر پارسسهام باشید.

- بورس چیست به زبان ساده — انواع بازار بورس1

- فرابورس چیست و چه تفاوتی با بورس دارد؟2

- چگونه در بورس ثبت نام کنیم؟ — مدارک لازم + مراحل ثبت نام3

- کد بورسی چیست؟ + مراحل دریافت کد سهامداری4

- طریقه ثبت نام سجام با گوشی (10 گام) + احرازهویت غیرحضوری5

- کارگزاری بورس چیست؟ + وظایف کارگزاری بورس6

- ثبت نام در کارگزاری مفید + دریافت کد بورسی رایگان7

- سبدگردانی چیست؟ + مزایا و معایب سبدگردانی8

- صندوق سرمایه گذاری چیست؟ + انواع صندوقهای سرمایهگذاری9

- عرضه اولیه سهام چیست؟ + نحوه خرید10

- نماد بورسی چیست؟ + لیست کامل نمادهای بورس11

- انواع وضعیت نمادهای بورسی + مفاهیم و شرایط12

- دلایل توقف نمادهای بورسی + نحوه و زمان بازگشایی13

- دامنه نوسان چیست؟ + دامنه نوسانات بورس و فرابورس14

- حجم مبنا چیست؟ + کاربرد حجم مبنا در بورس چیست؟15

- صف خرید و صف فروش در بورس چیست؟16

- شاخص بورس چیست؟ فرمول + انواع شاخص بورس17

- نسبت P/E در بورس چیست و چه کاربردی دارد؟18

- مفهوم EPS چیست؟ + کاربرد انواع EPS19

- سود نقدی سهام (DPS) چیست؟ + نحوه دریافت و فرمول DPS20

- افزایش سرمایه چیست؟ + مراحل و انواع افزایش سرمایه21

- حق تقدم سهام چیست؟ + نحوه پرداخت22

- حد ضرر چیست؟ + آموزش نحوه محاسبه حد ضرر23

- خرید و فروش پله ای چیست؟ استراتژی بزرگان بورس24

- نحوه خرید و فروش سهام در کارگزاری مفید | آموزش مفید آنلاین25

- آموزش ایزی تریدر اربیس (نسخه موبایل + کامپیوتر)26

- TSETMC چیست؟ — آموزش کامل سایت TSETMC27

- کدال چیست؟ + کاربرد سایت کدال در بورس28