اندیکاتور (Indicator) یکی از مهمترین مفاهیم و ابزارهای تحلیل تکنیکال است که استفاده آسان، سهولت تحلیل و فهم سریع بر محبوبیت آنها بین تحلیلگران افزوده است. کاربردهای اصلی آنها، شناسایی قدرت و جهت روند (تایید روند فعلی یا اخطارهای بازگشت روند)، مناطق اشباع خرید و فروش (Overbought & Oversold) و پیشبینی آینده قیمت است. همچنین در تمامی بازارهای مالی مثل سهام (بورس)، فارکس، ارزهای دیجیتال، CFD و … کاربرد دارند. در ادامه مقالات آموزش تحلیل تکنیکال به معنی و مفهوم Indicator و بررسی تعدادی از محبوبترین انواع اندیکاتور خواهیم پرداخت.

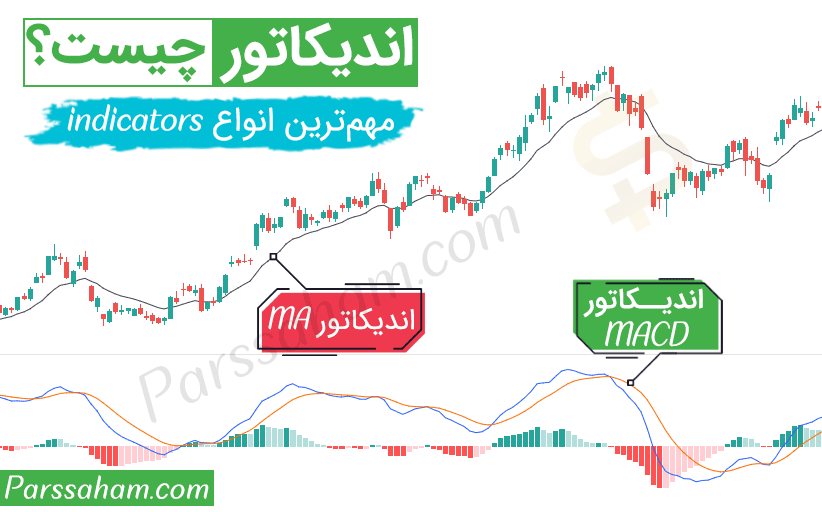

اندیکاتور چیست؟

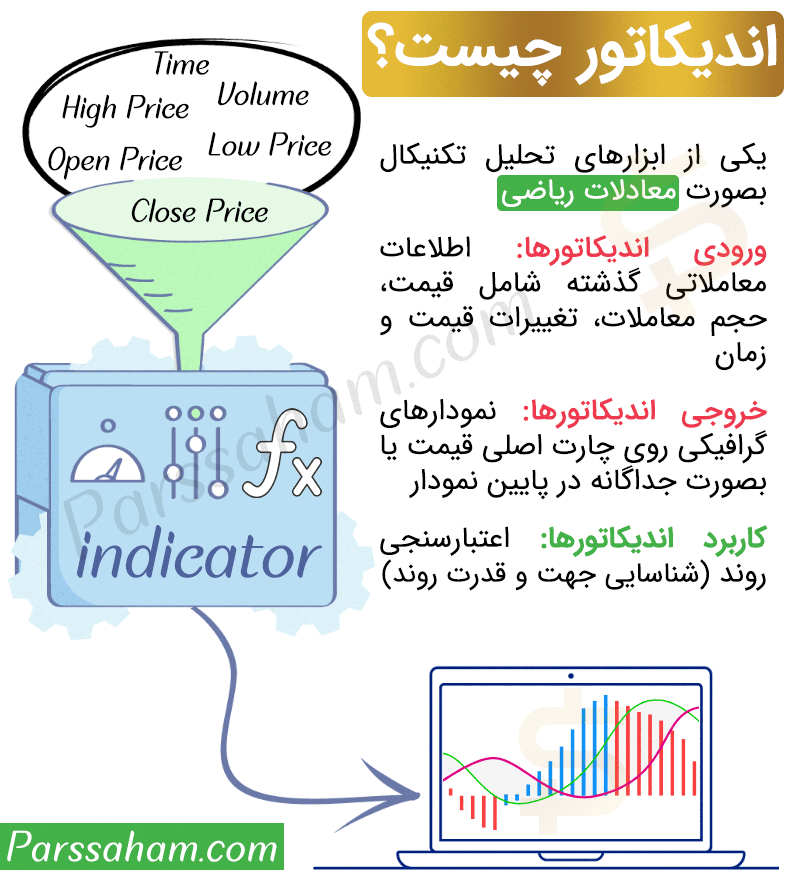

اندیکاتور (Indicator) در فارسی به معنی “نشانگر” است و در تحلیل تکنیکال به یک سری معادلات ریاضی میگویند که با ایجاد نمودارهای گرافیکی بر اساس اطلاعات قیمتی کندل، حجم معاملات، زمان و… به اعتبارسنجی روند کمک میکند.

در واقع تحلیلگران با استفاده از نمودار قیمت، روند را شناسایی کرده و با استفاده از Indicator و بررسی واگرایی، به تایید یا رد تحلیل میپردازند. دقت کنید که صرفا استفاده از یک یا چند اندیکاتور به هیچ وجه نمیتواند استراتژی معاملاتی یک معاملهگر باشد. باید در کنار سایر ابزارهای تحلیل تکنیکال مثل خط روند، سطوح حمایت و مقاومت، ابزارهای فیبوناچی، امواج الیوت و… باشد.

تذکر: با توجه به منطق و مفهوم تحلیل تکنیکال، اولین و مهمترین ابزار تحلیل و تصمیمگیری یک معاملهگر، نمودار قیمت است. سایر ابزارها مثل Indicator، در کنار آن، به تایید یا اخطار بازگشت روند و بررسی نوسانات بازار کمک میکنند.

دستهبندی اندیکاتورها در تحلیل تکنیکال

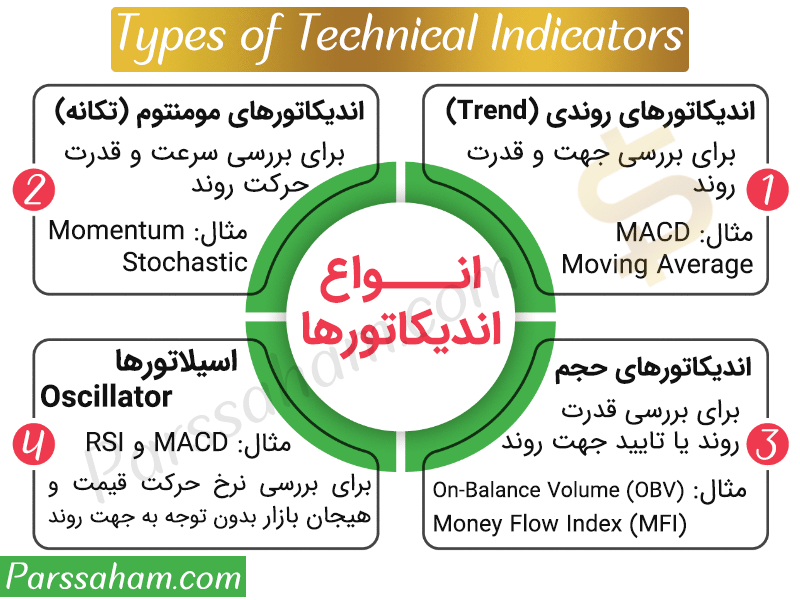

با توجه به نوع کارکرد و رفتارشان تقسیمبندیهای متفاوتی دارند. برای مثال در یک دسته بندی کلی انواع اندیکاتورها به 4 نوع تقسیم میشوند:

- روندی (Trend): برای بررسی قدرت و جهت روند کاربرد دارند.

- مومنتوم (تکانه): با محاسبه نرخ افزایش یا کاهش قیمتها، سرعت و قدرت حرکت روند را تعیین میکند.

- حجم (Volume): توسط تحلیل حجم معاملات به واکاوی قدرت روند یا تایید جهت روند میپردازند.

- اسیلاتورها (Oscillator): با نوسان بین دو سطح کلیدی یا حول یک خط مرکزی، مناطق اشباع خرید و فروش را مشخص میکنند.

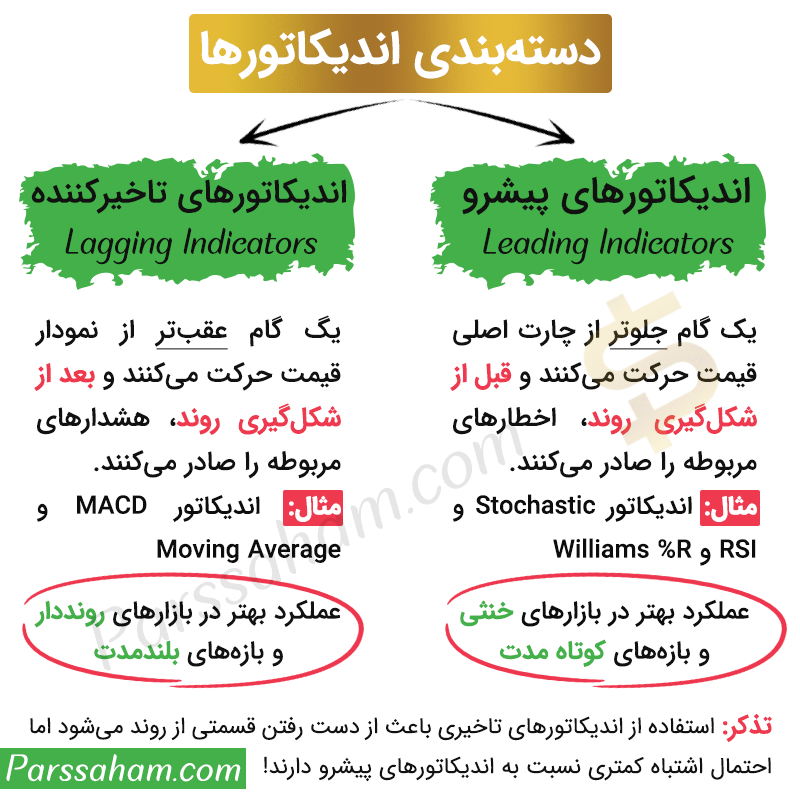

انواع اندیکاتورها با توجه به زمان هشدار و نوع حرکت نسبت به نمودار قیمت، به 2 نوع پیشرو و تاخیری تقسیم میشوند:

- پیشرو (Leading indicators)

- تاخیرکننده (lagging indicators)

اندیکاتورهای پیشرو جلوتر از نمودار قیمت حرکت میکنند و قبل از شکلگیری روند، اخطارهای لازم را میدهند! در بازارهای بدون روند (خنثی) و بازههای کوتاه مدت عملکرد بهتری دارند. اندیکاتورهای پسرو یا تاخیری همیشه یک گام عقبتر از قیمت حرکت میکنند. در واقع بعد از شکلگیری روند، سیگنال تایید یا شکست روند را صادر میکنند. در بازههای بلندمدت و بازارهای رونددار کارایی بهتری دارند.

انواع اندیکاتورها

در ادامه محبوبترین و پرکاربردترین انواع اندیکاتورها (Technical indicator) را معرفی میکنیم.

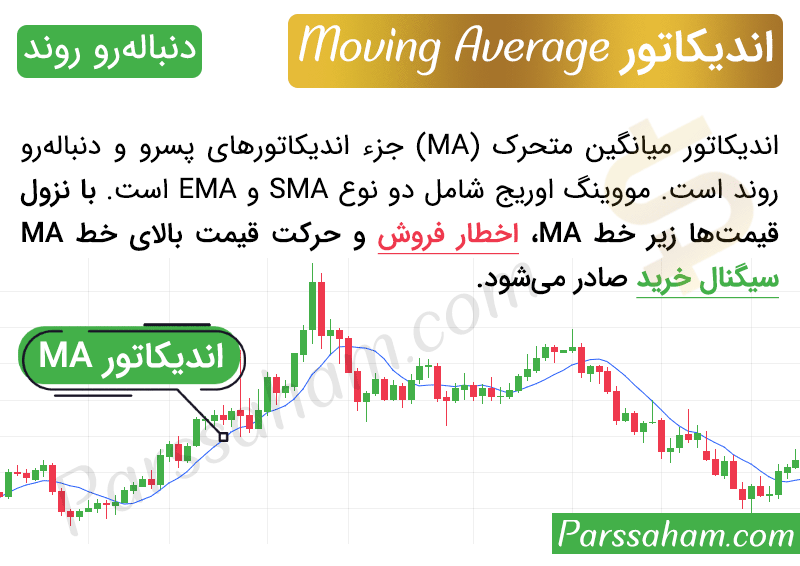

میانگین متحرک (Moving Average)

میانگین متحرک یا به اختصار MA با محاسبات و مفهوم ساده، کاربرد فراوانی در تحلیل تکنیکال و سایر ابزارهای معاملاتی آن دارد. دو نوع میانگین متحرک ساده و نمایی از متداولترین انواع آن است. مووینگ اوریج در دسته اندیکاتورهای پسرو و دنبالهرو روند قرار دارد. MA با حذف نوسانات قیمت، نمودار حرکت قیمت را هموارتر میکند.

با نزول قیمت ها زیر خط MA، اخطار فروش و حرکت قیمت بالای خط MA سیگنال خرید صادر میشود. در واقع اگر قیمتها بالای خط MA حرکت کنند میتوان روند را همچنان صعودی درنظر گرفت.

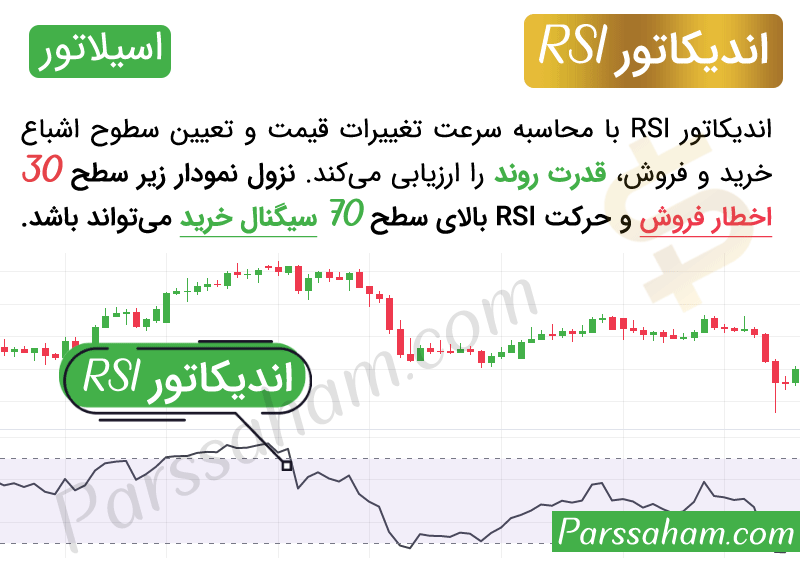

اندیکاتور RSI

RSI مخفف عبارت انگلیسی Relative Strength Index به معنای “شاخص قدرت نسبی” است. RSI در دسته اسیلاتورها قرار میگیرد و بین دو سطح 0 و 100 نوسان میکند. سطح 30 و 70 به عنوان سطوح کلیدی درنظر گرفته میشود. RSI بالای سطح 70 هشدار اتمام روند صعودی و اشباع خرید است. همچنین RSI زیر سطح 30 سیگنال پایان روند نزولی و اشباع فروش است.

البته در روندهای پرقدرت نباید RSI بالای 70 و زیر 30 را سیگنال خرید و فروش تلقی کرد! چرا که هیجان زیاد معامله گران باعث افزایش معاملات در جهت روند فعلی خواهد بود. استفاده از واگرایی در اندیکاتورهایی مثل RSI و MACD باعث دریافت سیگنالهای بهتر و معتبرتری میشود.

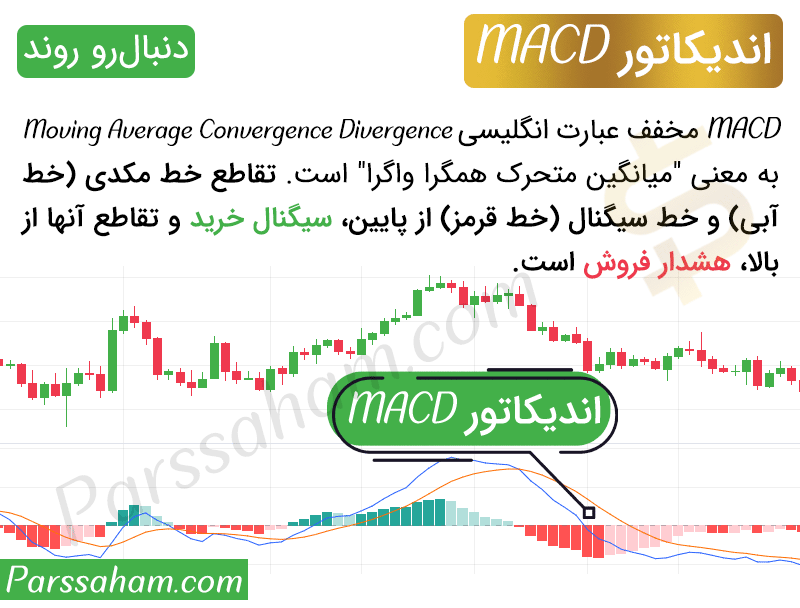

اندیکاتور MACD

MACD مخفف عبارت انگلیسی Moving Average Convergence Divergence به معنی “میانگین متحرک همگرا واگرا” است و در دسته تاخیری و دنبالکننده روند قرار میگیرد. شامل دو خط بنام خط مکدی و خط سیگنال و یک هیستوگرام است. نحوه محاسبه MACD Line بصورت تفاضل میانگین متحرک نمایی 12 و 26 دورهای قیمت است. Signal Line نیز میانگین متحرک نمایی 9 دورهای مکدی لاین است. هیستوگرام نیز از اختلاف این دو خط وجود میآید.

تقاطع خط مکدی (خط آبی) و خط سیگنال (خط قرمز) از پایین، سیگنال خرید و تقاطع آنها از بالا هشدار فروش است. دقت بفرمایید که در نقاط تقاطع، هیستوگرام صفر است چرا که اختلاف بین این دو خط صفر میشود! استفاده از واگرایی در MACD و استفاده همزمان از RSI نیز میتواند بر دقت تحلیل شما بیفزاید.

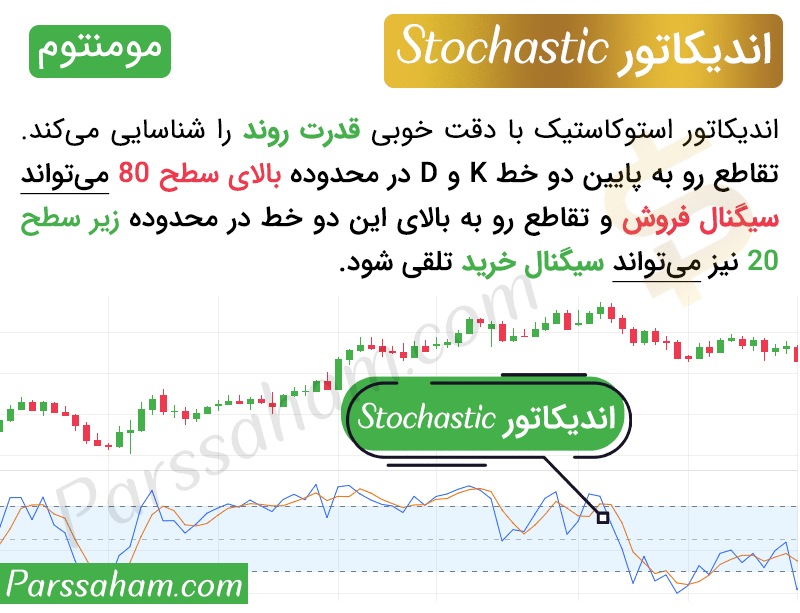

استوکاستیک (Stochastic)

Stochastic (استوکاستیک) در دسته اندیکاتورهای مومنتوم قرار دارد که با دقت خوبی قدرت روند را شناسایی میکند. بدینصورت که با محاسبه قیمت پایانی هر کندل با پایینترین و بالاترین قیمت یک دوره، نرخ تغییر قیمت را اندازه گرفته و در یک بازه 0 تا 100 نشان میدهد.

دو سطح کلیدی 80 و 20 سطوح خرید و فروش هیجانی و افراطی هستند. استوکستیک شامل دو خط K و D است که معاملهگران میتوانند تنظیمات دورهای آنرا تغییر دهند. تقاطع رو به پایین دو خط K و D در محدوده بالای سطح 80 میتواند سیگنال فروش باشد. همچنین تقاطع رو به بالای این دو خط در محدوده زیر سطح 20 نیز میتواند سیگنال خرید تلقی شود.

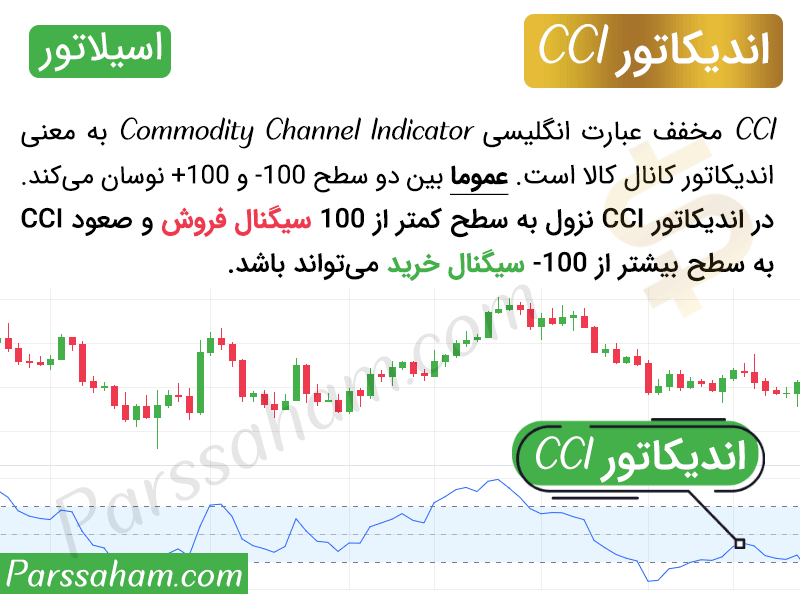

اندیکاتور CCI

اسیلاتور CCI مخفف عبارت انگلیسی Commodity Channel Indicator و به معنی اندیکاتور کانال کالا است. عموما بین دو سطح 100- و 100+ نوسان میکند و حرکت خارج از این محدوده بیانگر ضعف یا قدرت زیاد روند قیمتی است.

شکست و نزول نمودار به سطوح کمتر از 100 میتواند شروع یک روند نزولی و سیگنال فروش باشد. همچنین میتوان صعود نمودار به مقادیر بیشتر از 100- را آغازگر یک روند صعودی و سیگنال خرید تلقی کرد. گاهی اوقات نزول CCI به سطح کمتر از 100+ یا ورود آن به محدوده بالاتر از سطح 100- صرفا پولبک به خط حمایت یا مقاومت است.

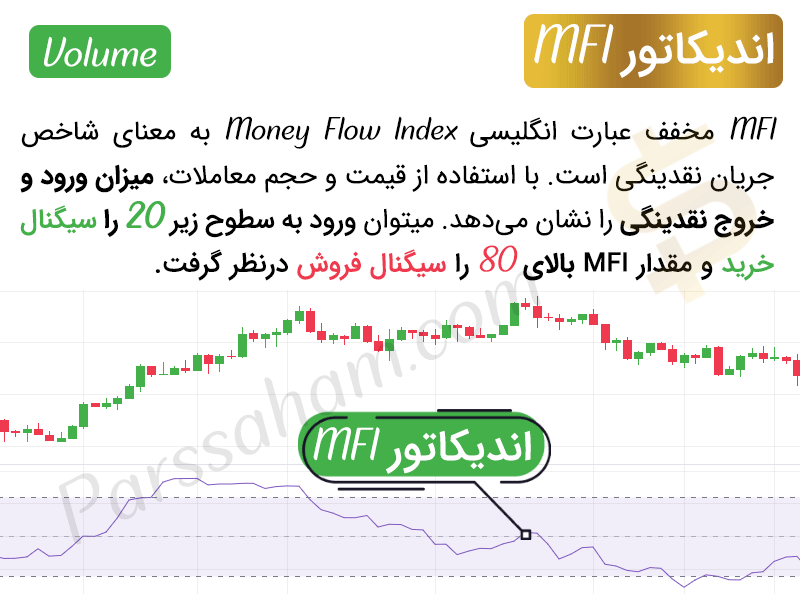

اندیکاتور MFI

MFI مخفف عبارت انگلیسی Money Flow Index به معنای شاخص جریان نقدینگی است. اسیلاتور MFI با استفاده از قیمت و حجم معاملات، میزان ورود و خروج نقدینگی به بازار را تعیین میکند و با نوسان بین 0 تا 100 آنرا نشان میدهد.

سطوح 20 و 80 به عنوان سطوح کلیدی شناخته شده در MFI سیگنال خرید و فروش را صادر میکنند. ورود نمودار به محدودهای پایین تر از 20 نشانه تخلیه هیجان فروشندگان و کاهش خروج پول و سیگنال خرید است. همچنین سطوح بالای 80 نیز اخطار اشباع ورود نقدینگی و بالطبع سیگنال فروش است.

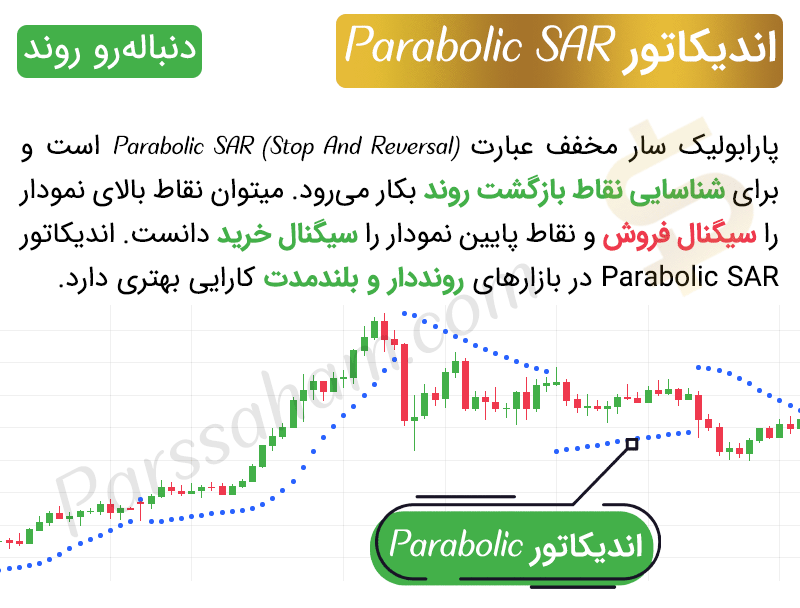

پارابولیک سار (Parabolic SAR)

پارابولیک سار مخفف عبارت انگلیسی Parabolic SAR (Stop And Reversal) و جزء اندیکاتورهای روندی است. برای شناسایی نقاط بازگشت روند بکار میرود و در عین سادگی سیگنالهای مناسب و قابل اعتمادی صادر میکند! عملکرد آن بدینصورت است که با ترسیم نقاطی در بالا و پایین نمودار قیمت، اگر نقاط بالای نمودار باشد نشان از روند نزولی و اگر پایین نمودار باشد بیانگر حرکت صعودی قیمت است.

مدنظر داشته باشید Parabolic SAR در بازارهای رونددار و بلندمدت کارایی بهتری دارد. بنابراین ترجیحا در بازارهای خنثی از آن استفاده نکنید! همچنین استفاده همزمان از پارابولیک، RSI، MACD و … میتوانید باعث بهبود کارایی تحلیل شود و استراتژی معاملاتی مناسبی را برای معاملهگران فراهم کند.

اگر قصد یادگیری 0 تا 100 مبحث انواع اندیکاتور را دارید به شما توصیه میکنیم مقالات آموزشی زیر را به ترتیب مطالعه بفرمایید، به مرور مقالات جدیدتر پیرامون انواع اندیکاتور در سایت درج خواهد شد حتما پیگیر پارسسهام باشید.