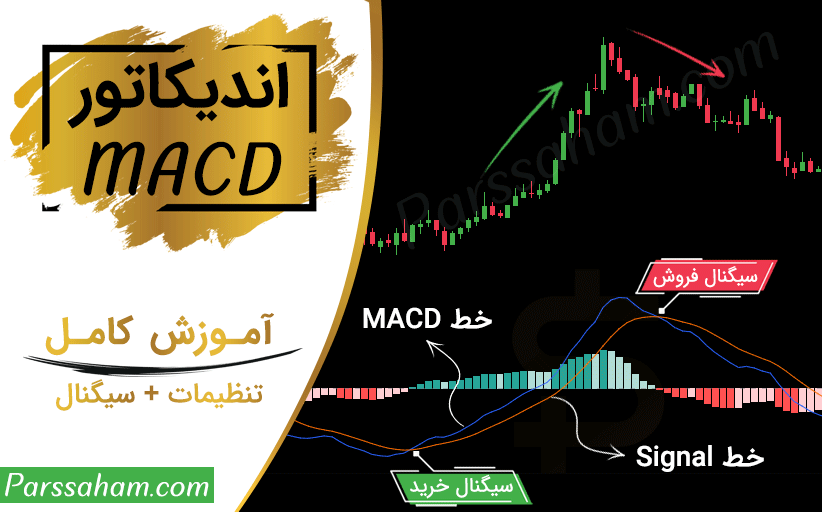

اندیکاتور MACD مخفف عبارت انگلیسی Moving Average Convergence Divergence به معنی “همگرایی و واگریی در میانگین متحرک” و به عنوان یکی از انواع اندیکاتور تاخیری و دنبالهرو روند است. نمودار MACD نیز مانند سایر اسیلاتورها بصورت جداگانه در پایین چارت اصلی ترسیم میشود. همچنین بر خلاف RSI بین بازه 0 تا 100 نوسان نمیکند بلکه حول یک خط مرکزی در نوسان است. چارت MACD شامل دو خط بنام خط مکدی و خط سیگنال و یک هیستوگرام است. تقاطع این خطوط با یکدیگر، سیگنالهای خرید و فروش را صادر میکند. در این آموزش تحلیل تکنیکال، به بررسی مفهوم و فرمول MACD، تنظیمات بهینه و استراتژیهای معاملاتی آن میپردازیم.

اندیکاتور MACD چیست؟

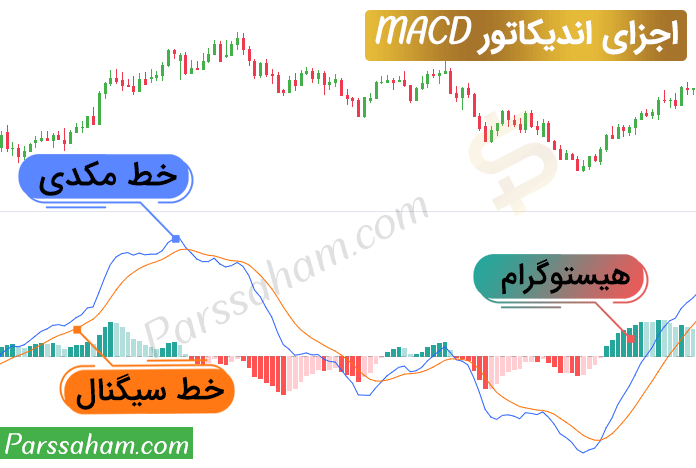

MACD (تلفظ: مَک دی) به عنوان اندیکاتور دنبالهرو روند جهت پیشبینی قدرت و جهت روند حرکت قیمت استفاده میشود. نمودار MACD شامل 2 خط؛ Signal Line, MACD Line و یک هیستوگرام است. همچنین محاسبات اندیکاتور MACD بر اساس میانگین متحرک نمایی (EMA) انجام میگیرد. در ادامه اجزای MACD و فرمول محاسبات آن را بیان میکنیم تا با مفهوم این اندیکاتور بیشتر آشنا شوید.

- خط مکدی (MACD LINE) – شامل دو پارامتر ورودی است: 1) خط تند یا Fast Length که بصورت پیشفرض از میانگین متحرک نمایی 26 دورهای قیمت استفاده میکند. 2) خط کند یا Slow Length که پیشفرض آن میانگین متحرک نمایی 12 دروهای قیمت است. فرمول محاسبه خط مکدی بصورت تفاضل خط تند و کند (اختلاف مووینگ اوریج 26 و 12 دورهای نمودار قیمت) است.

- خط سیگنال (Signal Line) – شامل 1 پارامتر ورودی (EMA) با تنظیمات پیشفرض 9 است. خط سیگنال بر اساس میانگین متحرک نمایی 9 دورهای خط مکدی محاسبه میشود بنابراین نسبت به خط مکدی هموارتر است.

- هیستوگرام – میلههای نمودار هیستوگرام از تفاضل خط Signal و MACD محاسبه میشوند. بنابراین در نقاط تقاطع این دو خط، مقدار میلههای هیستوگرام صفر است! چرا که در نقاط تقاطع، هر دو خط مقدار یکسانی دارند.

این اجزاء برای مکدی کلاسیک است. چارت جدید MACD فقط شامل خط مکدی بصورت هیستوگرام و خط سیگنال است. البته این دو نوع MACD هیچ تفاوتی با یکدیگر ندارند!

نکته: اندیکاتور میانگین متحرک (MA) با حذف نوسانات، نمودار قیمت را هموارتر میکند. فرمول محاسبات آن بسیار ساده و بصورت میانگین قیمت در N روز قبل است. EMA نیز یک نوع مووینگ اوریج با وزندهی بیشتر به دادههای اخیر است.

سیگنالهای اندیکاتور MACD

همانطور که گفتیم MACD قابلیت پیشبینی قدرت و جهت روند را دارد. به 2 روش عمده میتوان سیگنال خرید و فروش از اندیکاتور MACD دریافت کرد:

- تقاطع خط مکدی و خط سیگنال

- واگرایی نمودار MACD و قیمت

تذکر: این نکته را همیشه به یاد داشته باشید که “معیار اصلی تحلیل حرکت قیمت است نه حرکت اندیکاتور!“. در واقع اندیکاتورهایی مثل RSI و MACD صرفا ابزارهای کمکی تحلیل هستند. قبل از آنها باید سطوح حمایت و مقاومت، خط روند و… مورد بررسی قرار بگیرند.

تقاطع خط MACD و Signal

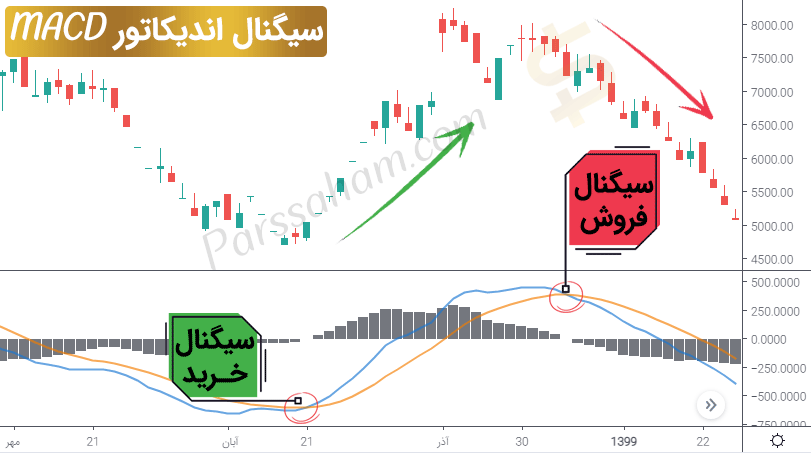

- اگر خط مکدی، خط Signal را رو به بالا قطع کند سیگنال خرید خواهد بود. بیشتر بودن مکدی لاین نسبت به خط Signal نویدبخش یک روند صعودی است. هر چه این رخداد در نواحی پایینتر از صفر رخ دهد قدرت و اعتبار سیگنال بیشتر است.

- اگر خط MACD، خط سیگنال را رو به پایین قطع کند اخطار فروش است. بیشتر بودن مقدار خط سیگنال نسبت به مکدی لاین میتواند هشداردهنده شروع یک روند نزولی باشد. در نواحی بالاتر از صفر، قدرت و اعتبار اخطار فروش بیشتر است.

برای مثال شکل زیر مربوط به نماد بورسی “فملی” را درنظر بگیرید. ابتدا تقاطع خط مکدی و سیگنال به سمت بالا، نوید یک روند صعودی را میدهد. در حین روند صعودی نیز میلههای هسیتوگرام از منفی به مثبت تغییر فاز میدهند. در مرحله دوم خط MACD، خط Signal را به سمت پایین قطع کرده که بیانگر شروع روند نزولی و سیگنال فروش است.

نکته: هیستوگرام منفی نشاندهنده بازار گاوی (Bullish) و هیستوگرام مثبت بیانگر بازار خرسی (Bearish) است. با استفاده از MACD Histogram میتوانید نقاط بالقوه معکوس شدن روند و چرخش قیمتها را شناسایی کنید. برای مثال اگر خط مکدی در حال افزایش اما میلههای هیستوگرام کاهشی باشد احتمالا تغییر روند صعودی به نزولی وجود دارد.

واگرایی در MACD

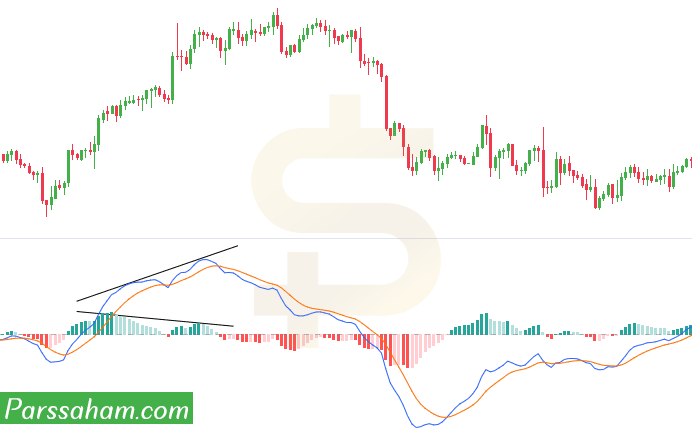

واگرایی در تحلیل تکنیکال به معنی تضاد بین جهت حرکت در نمودار قیمت و اندیکاتور است. اندیکاتورهای RSI و MACD بیشترین کاربرد را در بررسی واگرایی بین تحلیلگران دارند. انواع واگرایی در MACD شامل همان 4 نوع Divergence یعنی معمولی مثبت و منفی، مخفی مثبت و منفی است. برای استفاده از واگرایی در مکدی میتوان هم از خط MACD و هم هیستوگرام استفاده کرد. در ادامه با چند مثال عملی از بورس، فارکس و ارزهای دیجیتال این موضوع را تشریح میکنیم.

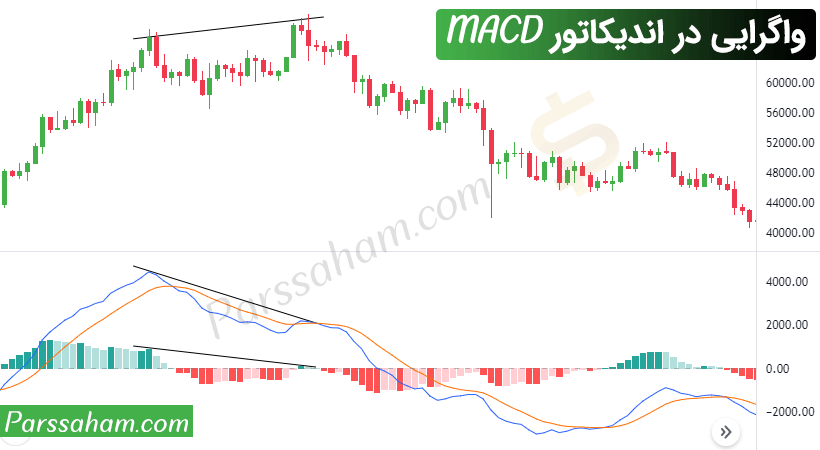

چارت روزانه بیت کوین را درنظر بگیرد. در نوامبر 2021 قیمت بیت کوین تا 68000 دلار صعود کرد. مطابق شکل زیر واگرایی منفی در اندیکاتور MACD به وضوح دیده میشود.

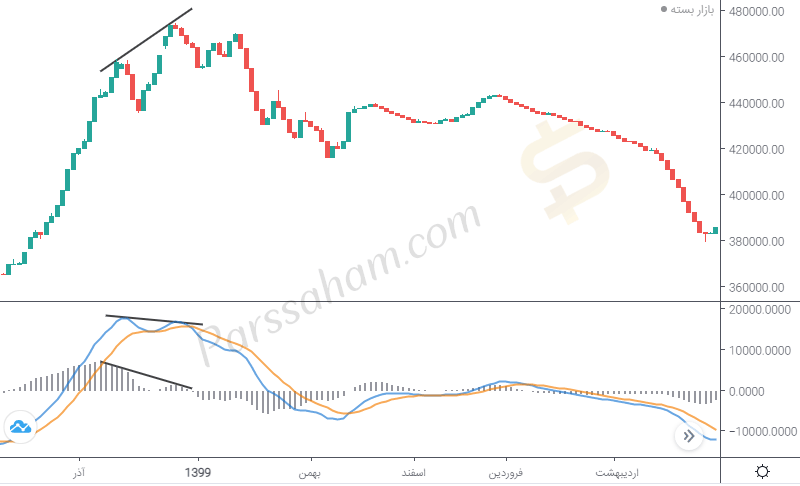

نمودار زیر مربوط به شاخص کل هم وزن بورس تهران است. واگرایی معمولی منفی در MACD اخطار شروع روند نزولی را صادر کرد.

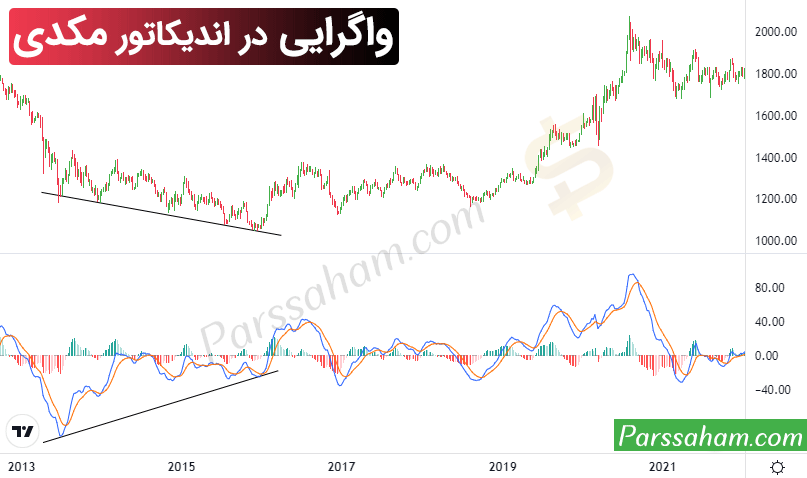

در شکل زیر، واگرایی مثبت MACD در نمودار هفتگی هر اونس طلا – دلار مشاهده میکنید.

اگر از هیستوگرام برای واگرایی در MACD استفاده میکنید این نکته را مدنظر داشته باشید تغییر فاز هیستوگرام باعث افزایش اعتبار واگرایی میشود.

تنظیمات اندیکاتور MACD

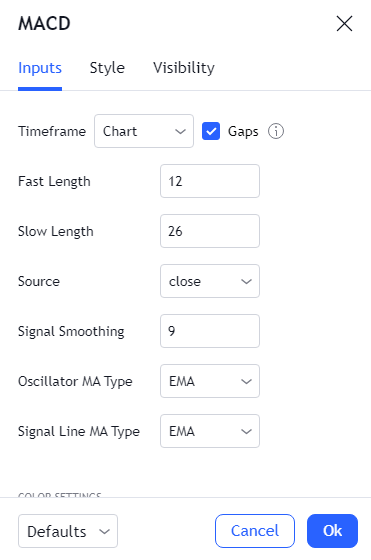

چارت MACD بر اساس میانگین متحرک نمایی 26، 12 و 9 دورهای ترسیم میشود. هر سه EMA با توجه به قیمت پایانی (Close Price) محاسبه میشوند اما مثل “مقدار دوره” قابل تغییر است.

- خط مکدی از تفاضل دو میانگین متحرک نمایی حاصل میشود. EMA کند بصورت پیشفرض 26 دورهای و EMA تند 12 دورهای است.

- خط سیگنال از مووینگ اوریج 9 دورهای خط MACD بدست میآید.

برای مثال ابتدا میانگین قیمت 26 و 12 کندل قبلی محاسبه و سپس تفاضل آنها به عنوان خط مکدی شناخته میشود. حال خط سیگنال با میانگین گرفتن از 9 دیتای اخیر خط MACD محاسبه میشود.

هر چه مقدار تنظیمات پیشفرض خط سیگنال بزرگتر شود این خط نسبت به خط مکدی هموارتر میشود. چرا از نقاط بیشتری برای میانگین گرفتن استفاده میکند و نسبت به تغییرات خط MACD واکنش کمتری نشان میدهد. بنابراین خطوط Signal و MACD با تاخیر بیشتری همدیگر را قطع میکنند و سیگنالهای خرید و فروش دیرتر صادر میشوند.

نکته: اندیکاتور MACD در تایم فریم بزرگتر (مثل D1 و W) عملکرد بهتری دارد. در واقع برای تحلیلهای بلندمدت سیگنالهای معتبرتری صادر میکند.

عموما تنظیمات پیشفرض MACD مناسب است. اما میتوانید از تنظیمات 52، 24 و 9 دورهای نیز استفاده کنید. مطابق شکل زیر در سایت تریدینگ ویو میتوانید 6 پارامتر را تغییر دهید.

معایب و مشکلات MACD

- در بازارهای رِنج (بدون روند) کارایی مطلوبی ندارد و سیگنالهای کاذب و اشتباه صادر میکند! در واقع بهتر است از اندیکاتورهای تاخیری در بازارهای خنثی استفاده نکنید.

- برخلاف اندیکاتور RSI بین محدود خاصی نوسان نمیکند بنابراین توانایی شناسایی مناطق اشباع خرید و فروش را ندارد.

- مکدی نیز مانند سایر اندیکاتورهای lagging اخطارهای خرید و فروش را با تاخیر صادر میکند. بنابراین قسمت ابتدایی روند را از دست میدهید. همچنین در بورس تهران نیز گاها زمانی سیگنال خرید و فروش میدهد که سهام موردنظر صف خرید یا فروش است.

- گاهی اوقات سیگنال کاذب برگشت روند صادر میکند.

بنابراین همانطور که بارها در مقالات آموزشی قبل متذکر شدیم دوباره این نکته را به شما گوشزد میکنیم که “حتما از چندین ابزار تحلیل تکنیکال در کنار یکدیگر استفاده کنید”. معامله صرفا بر اساس یک اندیکاتور خاص اصلا توصیه نمیشود.

اگر قصد یادگیری 0 تا 100 مبحث انواع اندیکاتور را دارید به شما توصیه میکنیم مقالات آموزشی زیر را به ترتیب مطالعه بفرمایید، به مرور مقالات جدیدتر پیرامون انواع اندیکاتور در سایت درج خواهد شد حتما پیگیر پارسسهام باشید.

سلام

با تشکر از مطالب آموزنده سایت شما.

سلام

خیلی عالی

مطالب آموزشی بیشتری از اندیکاتور ها بگذارید

با تشکر

سلام

حتما. انشاا… در آینده حتما مقالات کاملی از اندیکاتورها در سایت قرار داده میشود.